Работники могут увольняться по собственному желанию или без него. В зависимости от этого у них будут разные права и обязанности. Кроме того, будут отличаться и суммы выплат, которые обязан платить работодатель. Какие компенсации при увольнении положены сотрудникам в разных обстоятельствах и как самому проверить, всё ли выплатили верно, разобрался специалист сервиса Бробанк.

17.11.22, обновили 22.08.23 —> 8123 0 Поделиться

Автор Бробанк.ру Клавдия Трескова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Основные выплаты всем работникам при увольнении

Основные выплаты, которые обязательно получают работники, независимо от того, уволились они по своему желанию или по сокращению:

Эти выплаты начисляют в последний день работы сотрудника. Деньги выдадут наличными в бухгалтерии или переведут на пластиковую карту. Работодатель не вправе откладывать расчет с уволенным сотрудником до очередного дня зарплаты.

Выплаты при увольнении: остаток по зарплате

Первая разновидность выплат при увольнении — остаток по зарплате. Порядок его расчета зависит от схемы начисления оплаты труда, которая может выглядеть по-разному.

При общераспространенной повременной схеме с окладом расчет заработной платы при увольнении будет исчисляться по формуле:

ЗАРПЛАТА (ОСТАТОК) = (ОКЛ / РД) × ОД) – ДОЛГИ,

ОКЛ — месячный оклад работника;

РД — количество рабочих дней в месяце, за который считается остаток по зарплате;

ОД — количество отработанных, но не оплаченных дней, включая день увольнения;

ДОЛГИ — имеющиеся долги работника перед работодателем (например, за неотработанные авансы — на основании ст. 137 ТК РФ, но с учетом ограничений, установленных ст. 138 ТК РФ).

Отметим, что среди российских работодателей распространено использование унифицированной формы № 61 в целях документирования исчислений заработной платы и иных выплат при увольнении.

Узнать больше о применении указанной унифицированной формы вы можете в статье «Унифицированная форма № Т-61 — бланк и образец».

Как произвести расчет при увольнении работника в связи с призывом в армию, пошаго разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Выплаты при увольнении: рассчитываем длительность неиспользованного отпуска

В большинстве случаев у увольняющихся работников остаются неиспользованные дни отпуска. Их количество определяется по формуле:

НДО = ГОДЫ × 28 + 28 / 12 × МЕСЯЦЫ – ОТПУСКА,

НДО — компенсация за неиспользованные дни отпуска;

ГОДЫ — количество полных лет работы в фирме;

Расчет с работником при увольнении по собственному желанию

МЕСЯЦЫ — количество месяцев в неполные годы работы в фирме;

ОТПУСКА — количество предоставленных (компенсированных) дней отпуска к моменту увольнения.

При этом если человек отработал в фирме 11 полных месяцев с момента подписания трудового договора, то считается, что он отработал полный год (п. 28 Правил об отпусках, утвержденных НКТ СССР от 30.04.1930 № 169).

Если стаж работы в компании не превышает 11 месяцев, то для расчета количества дней отпуска используется 2-я часть вышеприведенной формулы:

НДО = 28 / 12 × МЕСЯЦЫ – ОТПУСКА.

В случае если работник проработал в фирме от 5,5 до 11 полных месяцев и его увольнение обусловлено:

- ликвидацией предприятия;

- сокращением штата;

- реорганизацией, временной приостановкой работ;

- призывом сотрудника в армию;

- непригодностью к работе,

то показатель НДО при соблюдении условий, указанных в п. 28 Правил об отпусках, будет считаться по формуле (письмо Роструда от 04.03.2013 № 164-6-1):

НДО = 28 – ОТПУСКА.

Рассмотрим теперь, как осуществляется расчет компенсации за неиспользованный отпуск.

Как рассчитать выплаты при увольнении

Сразу скажем, что вручную считать выплаты работникам — трудоемко. Зарплатный участок удобно и надежно сразу при трудоустройстве сотрудников доверить бухгалтерской программе. СБИС автоматически рассчитает любые выплаты, в том числе компенсацию за отпуск, выходное пособие и средний заработок на период трудоустройства. Весь расчет максимально прозрачный и наглядный. Вам останется только проверить исходные данные и провести документ.

Ниже подробно рассказали, как считать при увольнении:

- зарплату;

- компенсацию за неиспользованный отпуск;

- выходное пособие и средний заработок на период трудоустройства;

- компенсацию при увольнении руководства;

- компенсацию за увольнение ранее установленного срока;

- компенсацию при задержке выплат

Привели формулы, примеры. Информация пригодится на случай, если нужно проверить расчеты или определить суммы вручную.

Автоматический расчет любых выплат сотрудникам

Заработная плата

Начислите работнику за отработанное время по день увольнения включительно:

- Основное вознаграждение: оклад за отработанное время (оплату по тарифной ставке) или оплату по сдельным расценкам.

- Компенсационные и стимулирующие выплаты, предусмотренные трудовым договором и вашими локальными нормативными актами (ЛНА).

Подробнее о том, как рассчитывать зарплату на разных системах оплаты труда, можно прочитать здесь.

Компенсация за неиспользованный отпуск

Неиспользованный отпуск не сгорает при увольнении сотрудника: вам придется оплатить все неотгуленные дни из расчета зарплаты за последний год работы (п. 28 Правил, утвержденных НКТ СССР 30.04.1930 № 169). Поэтому «копить» отпуск сотрудников не выгодно.

Работникам‑внутренним совместителям считайте компенсацию за неиспользованный отпуск отдельно по каждому трудовому договору.

Порядок расчета компенсации за отпуск

Компенсация рассчитывается в том же порядке, что и отпускные.

Определите, есть ли неиспользованный отпуск и сколько дней, по формуле:

Не использовано дней отпуска = Положено дней отпуска за год × Полностью отработано лет + Положено дней отпуска за год / 12 × Полностью отработано месяцев — Использовано дней отпуска.

Какие данные брать для расчета дней отпуска

Показатель «Положено дней отпуска за год» — это количество дней основного и дополнительного отпуска за год работы, установленное трудовым договором, ЛНА, законом. Стандартный основной отпуск — 28 календарных дней. Это значит, за один месяц работы по общему правилу положено 2,33 дня отпуска. Дополнительный отпуск положен, например, работникам Крайнего Севера (24 дня), а также при ненормированном рабочем дне (3 дня).

Показатель «Полностью отработано лет» — количество полных «рабочих» (не календарных) лет с даты приема по день увольнения.

«Полностью отработано месяцев» — количество полных «рабочих» месяцев с даты приема по день увольнения включительно. Остаток в полмесяца и более округляйте до целого, менее — исключайте. Трудовое законодательство не конкретизирует понятие «полмесяца». По правилам Гражданского кодекса РФ полмесяца = 15 календарных дней (п. 3 ст.

192 ГК РФ).

«Использовано дней отпуска» — количество фактически предоставленных работнику дней отпуска за весь период работы.

Из стажа, дающего право на отпуск, исключите периоды (ст. 121 ТК РФ):

- Отпуск по уходу за ребенком до 3 лет (отпуск по беременности и родам не исключается).

- Дни прогулов, отстранения от работы по вине работника.

- Отпуск за свой счет общей продолжительностью свыше 14 дней за рабочий год.

Полученное количество неиспользованных дней отпуска может получиться дробным. Округлять его до целого или нет, вы решаете сами. Выбранный порядок закрепите в ЛНА. Если округляете, то делайте это не по правилам арифметики, а в пользу работника. Например, если по расчету неиспользованных дней отпуска получилось 5,35, то округлите до 6 (письмо Минтруда от 02.11.2018 № 14‑2/ООГ‑8717).

Особенности определения положенных дней отпуска в зависимости от стажа работы

| Менее 15 дней | Отпуск не положен, компенсация не начисляется |

| От 15 дней до 1 месяца | Как за полностью отработанный месяц (2,33 дня при годовом отпуске в 28 дней) |

| От 10 месяцев и 15 дней до 1 года | Как за полностью отработанный год |

| От 5 месяцев и 15 дней до 1 года при увольнении в связи с сокращением, ликвидацией, военным призывом, непригодностью к работе | Как за полностью отработанный год |

Рассчитайте сумму компенсации по формуле:

Компенсация за неиспользованный отпуск = Средний дневной заработок × Не использовано дней отпуска.

Средний дневной заработок считайте за 12 месяцев, предшествующих увольнению. Если работник увольняется в последний календарный день месяца, то месяц увольнения включайте в расчет. Например, при увольнении 20 сентября 2023 расчетным периодом будет сентябрь 2022 — август 2023. При увольнении 30 сентября 2023: октябрь 2022 — сентябрь 2023.

Формула расчета среднего заработка зависит от того, полностью отработан расчетный период или нет.

Если все дни расчетного периода отработаны полностью:

Средний дневной заработок = Заработок за расчетный период / 12 / 29,3.

Если в расчетном периоде были отпуска, больничные и другие неотработанные дни:

Средний дневной заработок = Заработок за расчетный период / [(29,3 × Количество полностью отработанных месяцев) + Количество календарных дней в неполностью отработанных месяцах].

Количество календарных дней в неполностью отработанном месяце = 29,3 / Всего количество календарных дней в месяце × Количество календарных дней, приходящихся на отработанное время.

Какие данные брать для расчета среднего заработка

Заработок за расчетный период — все фактически начисленные работнику за отработанное время выплаты, предусмотренные системой оплаты труда. Сюда, например, войдут начисленный оклад, премии по результатам работы, но не войдут премии к праздникам, матпомощь, отпускные, больничные.

Также в формуле расчета участвуют два фиксированных показателя:

12 — количество месяцев в расчетном периоде.

29,3 — среднее количество календарных дней в месяце.

Особенности расчета среднего дневного заработка в зависимости от наличия выплат в расчетном периоде

| Не было, но были выплаты раньше | За 12 месяцев, предшествующих периоду без оплат. Например, при увольнении по окончании отпуска по уходу за ребенком средний заработок считайте за 12 месяцев, предшествующих уходу в отпуск |

| Не было выплат ни в течение 12 месяцев до увольнения, ни раньше | Заработок за месяц увольнения |

| Не было выплат ни в течение 12 месяцев до увольнения, ни раньше, ни в месяце увольнения | Оклад |

Если увольняется сотрудник, принятый по срочному трудовому договору до 2 месяцев или для выполнения сезонных работ, компенсацию за основной отпуск считайте в рабочих днях. За месяц работы такому сотруднику положено 2 рабочих дня отпуска (ст. 291 и 295 ТК РФ). Формула расчета выплаты будет такая:

Компенсация за неиспользованный отпуск в рабочих днях = Заработок за расчетный период / Количество рабочих дней по календарю 6‑дневной рабочей недели, приходящихся на отработанное время × Не использовано дней отпуска.

Пример расчета компенсации за неиспользованный отпуск при увольнении

Инженер Михайлов принят в ООО 15.03.2022, а уволен 03.10.2023. Месячный оклад все это время составлял 50 тысяч рублей. За весь период работы Михайлов брал 20 дней отпуска за свой счет в июне 2022 года и 14 дней ежегодного отпуска с 10.07.2023 по 23.07.2023. Остальное время полностью отработано.

Стаж работы Михайлова в организации: 1 год (15.03.2022–14.03.2023), 6 месяцев (15.03.2023–14.09.2023), 19 дней (15.09.2023–03.10.2023).

Стаж, дающий право на отпуск: 1 год 6 месяцев 13 дней. Округленно это 1 год и 6 месяцев. Остаток в 13 дней отбрасываем. В отпускной стаж не включаем 6 дней, превышающие 14 дней отпуска за свой счет за год (20 — 14).

Сотруднику положено 41,98 дней отпуска (1×28 + 6×2,33), где 2,33 — количество дней отпуска, положенных по общему правилу за 1 отработанный месяц (28 / 12). Итого округленно — 42 дня.

Итого количество неиспользованных дней отпуска — 28 (42 — 14).

Расчетный период: октябрь 2022 — сентябрь 2023.

Заработок за расчетный период — 576 190,48 рублей, в том числе:

- за полностью отработанные месяцы — 550 000 (11×50 000);

- за не полностью отработанный июль 2023 (сотрудник был в отпуске) — 26 190,48 (50 000 / 21×11).

Число календарных дней в неполностью отработанном июле 2023 — 16,07 (29,3 / 31×17).

Средний дневной заработок равен 1 702,84 рублей [576 190,48 / (29,3×11 + 16,07)].

Итого Михайлову начислено при увольнении 52 224,97 рублей, из них:

- Компенсация за неиспользованный отпуск — 47 679,52 (1 702,84×28).

- Заработная плата за октябрь — 4 545,45 (50 000 / 22×2).

Выходное пособие

Работникам по срочному трудовому договору до 2 месяцев выходное пособие платить не обязательно (ст. 292 ТК РФ). Остальным работникам, в том числе совместителям, рассчитайте пособие в зависимости от причины увольнения.

Алгоритм расчета для каждого возможного случая привели в таблице. При этом средний дневной заработок считайте из расчетного периода 12 месяцев, предшествующих месяцу увольнения, по формуле:

Средний дневной заработок = Заработок за расчетный период / Отработано дней в расчетном периоде.

При суммированном учете рабочего времени средний дневной заработок считайте из среднего часового заработка. Для этого заработок за расчетный период разделите на количество отработанных часов.

| Сокращение или ликвидация | Пособие не ниже среднего месячного заработка (ч. 1 ст. 178 ТК РФ, письмо Минтруда от 11.03.2021 № 14‑1/ООГ‑2066). Средний месячный заработок считается по формуле: Средний дневной заработок х Количество рабочих и нерабочих праздничных дней в месяце, следующем за датой увольнения |

| Другие основания обязательной выплаты пособия из ч. 7 ст. 178 ТК РФ. Например, военный призыв, отказ от работы в связи с изменением трудового договора | Пособие не ниже среднего заработка за 2 недели (ч. 7 ст. 178 ТК РФ, письмо Минтруда от 11.03.2021 № 14‑1/ООГ‑2066). Средний заработок за 2 недели считается по формуле: Средний дневной заработок х Количество рабочих и нерабочих праздничных дней в течение 2 недель, следующих за датой увольнения |

| Другие основания, если пособие выплачивается по решению работодателя (например по соглашению сторон) | Минимальный размер законом не установлен. Начислите выходное пособие в соответствии с трудовым (коллективным) договором или соглашением о расторжении трудового договора. Размер пособия может быть в фиксированной сумме или из среднего месячного заработка (двукратный, трехкратный) |

Средний заработок на период трудоустройства

Работникам, которые уволены в связи с ликвидацией или сокращением, кроме выходного пособия, полагается средний заработок за второй и третий месяцы после увольнения. Работникам организаций Крайнего Севера — до шестого месяца включительно (ст. 318 ТК РФ). Причем выплаты положены только безработным бывшим сотрудникам до дня их трудоустройства на новую работу.

Работникам‑совместителям, которые после увольнения сохраняют основную работу, выплачивать средний заработок на период трудоустройства не нужно.

- Для выплаты за второй месяц после увольнения: трудовая книжка (ее копия, если сотрудник нашел новую работу) или форма СТД‑СФР (СТД‑Р), а также заявление на выплату. Обратиться к вам с заявлением сотрудник должен не позднее 15 рабочих дней по окончании второго месяца с даты увольнения.

- Для выплаты за третий месяц после увольнения: решение службы занятости, а также заявление на выплату. Обратиться к вам с заявлением сотрудник должен не позднее 15 рабочих дней по окончании третьего месяца с даты увольнения.

Размер выплаты рассчитайте по формуле:

Средний заработок на период трудоустройства = Средний дневной заработок × Количество рабочих и нерабочих праздничных дней во втором (третьем) месяце после увольнения (или до дня, когда устроился на новую работу).

Средний дневной заработок определяйте в том же порядке, что для выходного пособия.

Вместо выплаты среднего заработка за второй и третий месяцы после увольнения вы вправе выплатить увольняющемуся работнику единовременную компенсацию в размере двукратного среднего месячного заработка.

Пример расчета выходного пособия и среднего заработка на период трудоустройства

Инженер Федоров принят в ООО 15.03.2022, а уволен 03.10.2023 по сокращению штата. Месячный оклад все это время составлял 50 тысяч рублей. За последний год работы Федоров брал 14 дней ежегодного отпуска с 10.07.2023 по 23.07.2023. Остальное время полностью отработано.

В расчетном периоде «октябрь 2022 — сентябрь 2023» 247 рабочих дней. Из них Федоров отработал 237.

Заработок за расчетный период — 576 190,48 рублей, в том числе:

- за полностью отработанные месяцы — 550 000 (11×50 000);

- за не полностью отработанный июль 2023 (сотрудник был в отпуске) — 26 190,48 (50 000 / 21×11).

Средний дневной заработок — 2 431,18 рублей (576 190,48 / 237).

Количество рабочих и нерабочих праздничных дней в месяце после увольнения (04.10.2023–03.11.2023): 23.

Выходное пособие равно 55 917,14 рублей (2 431,18×23).

Средний заработок на период трудоустройства за второй месяц после увольнения (при обращении сотрудника) считаем так. Сначала определяем количество рабочих и нерабочих праздничных дней во втором месяце после увольнения (04.11.2023–03.12.2023): 20. Итого средний заработок за второй месяц после увольнения — 48 623,60 рублей (2 431,18×20).

Аналогичный алгоритм для выплаты за третий месяц после увольнения. Количество рабочих и нерабочих праздничных дней в третьем месяце после увольнения (04.12.2023–03.01.2024): 23. Итого средний заработок за третий месяц после увольнения — 55 917,14 рублей (2 431,18×23).

Компенсации при увольнении руководства и увольнении ранее установленного срока

Минимальная гарантированная государством сумма компенсации зависит от основания выплаты. Какая минималка положена, можно посмотреть в таблице. При этом средний заработок рассчитывайте в том же порядке, что для выходного пособия.

Средний дневной заработок х Количество рабочих и нерабочих праздничных дней в периоде с даты, следующей за днем фактического увольнения по дату «планового» увольнения по уведомлению о ликвидации (сокращении).

Сумма не заменяет выходное пособие при сокращении и средний заработок на период трудоустройства, а суммируется с ними

Компенсация при задержке выплат

Просрочку любых зарплатных выплат при увольнении придется компенсировать работнику (ст. 236 ТК РФ). Причины нарушения срока не важны. Поэтому если директор требует уволить сотрудника задним числом, расскажите ему о последствиях.

Формула для расчета выплаты:

Компенсация за задержку выплат = Невыплаченная в срок сумма × 1/150 ключевой ставки х Количество дней просрочки с установленной даты выплаты по дату фактической выплаты (включительно).

Кроме компенсации работодателю грозит штраф за нарушение срока выплат (ч. 6 ст. 5.27 КоАП РФ):

- Для юрлиц: до 20 000 рублей на директора и до 50 000 рублей — на компанию.

- Для ИП: до 5 000 рублей.

Если раньше вас уже штрафовали по этому основанию, то за повторное нарушение наказание будет суровее. Для руководителя — вплоть до дисквалификации, для компании — штраф до 100 000 рублей, для ИП — до 30 000 (ч. 7 ст. 5.27 КоАП РФ). В отдельных случаях может грозить уголовная ответственность (ст.

145.1 УК РФ).

Как оформить выплаты при увольнении

Нередко уволенные сотрудники не согласны с полученными суммами и пытаются дополучить свое через суд. Чтобы обезопасить себя, оформляйте и храните:

Документы, которые подтверждают правильность начисления выплат при увольнении

- Трудовой договор с работником.

- Коллективный договор (если есть).

- ЛНА, в котором прописаны, какие выплаты положены сотруднику.

- Соглашение о расторжении трудового договора (при увольнении по соглашению).

- Приказ на увольнение с указанием неиспользованных дней отпуска.

- Приказ на выплату выходного пособия и других специфических выплат.

- Расчет причитающихся сумм. Как правило, оформляется запиской‑расчетом. Вы можете использовать унифицированную форму Т‑61 или самостоятельно разработанную и утвержденную форму.

- Расчетный листок, в котором отражены все зарплатные выплаты. Его нужно выдать работнику вместе с остальными документами в день увольнения. Подробнее про документы при увольнении рассказали в отдельной статье. Если работаете в СБИС, при создании документа на увольнение программа выведет чек-лист: какие документы и выплаты нужно оформить. Перейти к нужному документу можно прямо из чек‑листа.

Документы, которые подтверждают фактическую выплату расчета при увольнении

При выдаче наличных денег — платежная или расчетно‑платежная ведомость с подписью работника в получении. Если выдаете деньги одному работнику, вместо ведомости можно оформить расходный кассовый ордер (КО‑2) с подписью работника.

При безналичном перечислении — платежное поручение с отметкой банка. Если перечисляете сразу нескольким работникам — платежное поручение и зарплатный реестр.

НДФЛ и страховые взносы с выплат при увольнении сотрудника

Некоторые выплаты при увольнении облагаются НДФЛ и взносами в особом порядке (ст. 217 и 422 НК РФ, ст. 20.2 Закона от 24.07.1998 № 125‑ФЗ). Как именно — смотрите в таблице.

- Выходное пособие (в том числе по соглашению сторон)

- Средний месячный заработок на период трудоустройства

- Компенсации руководителю, заместителям руководителя и главному бухгалтеру организации

Авторасчет зарплатных налогов и взносов

Как отразить в отчетности уволенных сотрудников

Сведения о стаже (форма ЕФС‑1, подраздел 1.2). В годовой отчет включите уволенного в этом году сотрудника, если его работа давала право на досрочную или повышенную пенсию, а также если у него были особые периоды работы. К таким периодам относятся, например, отпуск по уходу за ребенком до 1,5 лет, отпуск за свой счет. При выходе работника на пенсию, а также в случае закрытия бизнеса сдать отчет нужно, не дожидаясь конца года. Подробнее о сроках и порядке сдачи сведений о стаже читайте в статье.

Персонифицированные сведения в ФНС. Последний раз сотрудника включите в отчет за тот месяц, в котором было увольнение. Если платите сотруднику после увольнения (премии, пособие по больничным за счет работодателя), включите его в отчет за месяц, в котором начислили такие выплаты. В противном случае не будет выполнено контрольное соотношение по количеству физлиц в перссведениях и отчете РСВ. Подробнее о сроках и порядке сдачи перссведений смотрите в другой статье.

В подразделе 1 раздела 1 РСВ отражайте все выплаты работнику в составе общей суммы выплат накопительным итогом с начала года. При этом выделяйте выплаты при увольнении, которые не облагаются взносами, по строке 040 подраздела 1 раздела 1. Подробно про РСВ тут.

Сведения о страховых взносах на травматизм в Соцфонд (раздел 2 формы ЕФС‑1). Выплаты уволенному сотруднику включайте в отчет в обычном порядке, нарастающим итогом с начала года. Больше информации про этот отчет здесь.

Отчет по форме 6‑НДФЛ. В отчете отразите только те выплаты при увольнении, которые облагаются НДФЛ. В раздел 2 включите суммы, выплаченные в отчетном периоде. В разделе 1 покажите удержанный НДФЛ, срок уплаты которого приходится на отчетный период. В приложении к годовому отчету 6‑НДФЛ (бывшая справка 2‑НДФЛ) отразите сведения по работникам, уволенным в течение года.

Пример и нюансы заполнения 6‑НДФЛ можно посмотреть в статье.

Какие еще отчеты и документы сформировать по уволенным

| Сведения о трудовой (иной) деятельности (подраздел 1.1 формы ЕФС‑1) | Все сотрудники | В СФР, в течение 1 рабочего дня с даты приказа об увольнении или со дня прекращения ГПД. Образец заполнения смотрите тут | Подп. 2 п. 5 ст. 11 Закона от 01.04.1996 № 27‑ФЗ |

| Сведения о застрахованном лице с признаком «Не является работником». Отчет при увольнении необязательный, но рекомендуем его подавать | Все сотрудники | В СФР. Можно ориентироваться на срок, установленный для подобного отчета при трудоустройстве сотрудника: 3 рабочих дня. Если отправите позже, ошибки не будет | П. 7 Порядка, утвержденного постановлением Правительства РФ от 23.11.2021 № 2010 |

| Уведомление о расторжении трудового договора с иностранцем | Иностранные сотрудники | В МВД, в течение 3 рабочих дней с даты увольнения или прекращения ГПД. Подробно о процедуре — здесь | Абз. 1 п. 8 ст. 13 Закона от 25.07.2002 № 115‑ФЗ |

| Уведомление об убытии иностранного гражданина из места пребывания | Иностранные сотрудники, для которых работодатель являлся принимающей стороной | В МВД, в течение 7 рабочих дней с даты убытия. Подробно о процедуре — здесь | Ч. 2.2 ст. 23 Закона от 18.07.2006 № 109‑ФЗ |

| Сведения об увольнении работника, подлежащего воинскому учету | Сотрудники, подлежащие воинскому учету | В военкомат, в течение 5 рабочих дней с даты увольнения. Про всю отчетность по воинскому учету рассказали в другой статье | Подп. «а» п. 32 Положения о воинском учете, утвержденного Постановлением Правительства РФ от 27.11.2006 № 719 |

| Исполнительный документ с информацией об удержаниях из зарплаты | Сотрудники, из зарплаты которых производили удержания по исполнительным документам | Судебному приставу‑исполнителю / взыскателю, не позднее дня, следующего за днем увольнения | Ч. 4.1 ст. 98 Закона от 02.10.2007 № 229‑ФЗ |

| Сообщение об увольнении и сведения о новом месте работы (если известно) | Сотрудники-алиментщики | Судебному приставу‑исполнителю и получателю алиментов, в течение 3 дней с даты увольнения | П. 1 ст. 111 Семейного кодекса РФ |

Работа в бухгалтерской программе позволяет оперативно отслеживать сроки сдачи отчетности и автоматически формировать большинство отчетных форм. Система проверит бланк на правильность заполнения, уведомит о недочетах, чтобы вы сдали документ с первого раза.

Зарплатный учет любой сложности в СБИС — попробовать бесплатно 14 дней

Премии

Если в соответствии с принятой в организации системой оплата труда зарплата включает в себя премии, то их также нужно учесть при расчете причитающихся увольняемому сумм. При этом непосредственно в день увольнения выплачиваются те премии, расчет которых — согласно локальным актам организации — возможен на дату прекращения отношений. Это может быть как ежемесячная премия за месяц, в котором расторгается договор, так и квартальная, полугодовая или годовая за прошедшие периоды, если на дату увольнения уже известны показатели для их расчета.

В ситуации, когда соответствующие показатели могут быть определены только после увольнения сотрудника, порядок выплаты зависит от формулировок локального акта. Если в нем премирование работников, выполнивших условия, является обязанностью работодателя, то премию придется выплатить даже после увольнения. Если же локальным актом установлено право компании премировать работников при достижении тех или иных показателей, то вопрос о выплате премии уволившимся остается на усмотрение работодателя (при условии, конечно, что этот вопрос прямо не урегулирован положением о премировании, трудовым или коллективным договором).

Выходное пособие

Выплата выходного пособия может быть предусмотрена как законом, так и соглашением сторон или локальным актом организации. В частности, выходное пособие в обязательном порядке выплачивается при увольнении в связи с сокращением численности или штата, призывом на военную службу, отказом от перевода на другую работу по мед. заключению или в связи с «переездом» работодателя.

По соглашению сторон или в силу принятых в организации локальных актов выходные пособия могут назначаться и в других случаях. Например, при увольнении по собственному желанию или по соглашению сторон. При этом нужно помнить, что ст. 181.1 ТК РФ прямо запрещает выплату выходных пособий, если работник увольняется «по статье», т.е. в связи с совершением дисциплинарных проступков или иных виновных действий (бездействия).

Некоторые особенности

Работники бухгалтерии не всегда могут произвести расчет в последний рабочий день — например, если работник в день прекращения трудового договора отдыхал при сменном графике или болел: когда выплачивается зарплата при увольнении в таких случаях?

Допустим, водитель автобуса Петров работает сутки через трое. Он работал 12 сентября, а 13-го увольняется. Последний рабочий день для него — 12-е число, а день прекращения трудовых отношений — 13-е, пятница.

Заработанные деньги ему обязаны выплатить не позже дня, следующего за предъявлением требования о расчете. В нашем примере полностью рассчитаться с водителем надо в пятницу, 13-го.

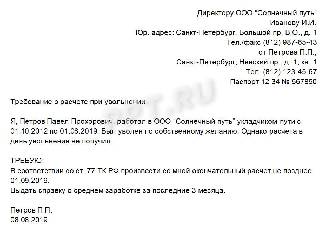

Если с отделом кадров и бухгалтерией возникли разногласия, можно составить обращение на имя директора. В какой форме необходимо потребовать кровно заработанные и как получить зарплату при увольнении, в законодательстве не сказано. Но юристы рекомендуют обращаться в письменном виде с указанием всех деталей и причин отсутствия на работе в день расторжения трудового договора. Копию обращения с отметкой о принятии документа надо сохранить для себя: в случае возникновения спорной ситуации это подтвердит факт подачи требования выплатить деньги.

Еще один момент, о котором нельзя забывать. Работник может не согласиться с суммой, рассчитанной бухгалтерией, и потребовать, чтобы зарплата после увольнения была пересчитана. В таком случае выплата расчета при прекращении трудовых отношений осуществляется в пределах неоспариваемой суммы. Кто прав, а кто — нет, станет ясно из дальнейшего разбирательства с участием инспекторов ГИТ или суда.

Ответственность

Нарушение сроков полного расчета с увольняющимся работником — правонарушение, за которое предусмотрено несколько видов наказания.

- Во-первых, работодателю придется платить компенсацию за каждый день просрочки на основании ст. 236 ТК РФ (1/150 ставки ЦБ РФ).

- Во-вторых, компанию и ее должностных лиц оштрафуют по ч. 6 ст. 5.27 КоАП РФ (штраф для юрлиц — до 50 000 рублей, для руководителя — до 20 000 рублей).

- И самое неприятное, что грозит, — заведение уголовного дела по ст. 145.1 УК РФ, если задержка составит 2 и более месяцев. Набор санкций в отношении руководителя в этом случае широк: от 120 000 рублей штрафа до лишения свободы на 1–3 года.

- увольнение по инициативе работодателя или работника;

- порядок расторжения трудового договора по инициативе работодателя.

Какие еще выплаты возможны

Работнику при увольнении должны выдать все средства, принятые нормативными актами данной организации. Это могут быть надбавки, премии, компенсации и т.п.:

- за стаж;

- за квалификацию;

- за соблюдение рабочей тайны;

- за успешное выполнение важных поручений;

- за труд в осложненных условиях;

- поощрительные выплаты и др.

Порядок расчета этих выплат должен быть прописан в соответствующих внутренних нормативных актах.

ОБРАТИТЕ ВНИМАНИЕ! Работодатель, нарушивший сроки и порядок или объем расчета положенных по законодательству выплат, рискует получить административную ответственность (ст. 236 ТК РФ).

Увольнение «по статье»

Это тоже увольнение по инициативе работодателя, но тут сотрудник выступает не как пострадавший, а, наоборот как нарушитель. Такое может произойти:

- из-за несоответствия занимаемой должности;

- неоднократного неисполнения обязанностей без уважительной причины;

- прогула;

- появления на работе в нетрезвом виде;

- разглашения тайны;

- хищения, растраты или умышленного уничтожения чужого имущества;

- нарушения требований охраны труда, если оно привело к тяжким последствиям, и др.

В этих случаях человеку придется рассчитывать только на зарплату и компенсацию за неиспользованный отпуск.

Сроки выплат

Работодатель обязан рассчитаться с сотрудником в последний день его работы (ст. 140 ТК). Исключение могут составить выплаты за период поиска работы для сокращенных сотрудников.

Если работодатель не выплатил деньги вовремя, можно смело требовать компенсацию за каждый просроченный день. По закону она составляет 1/150 действующей ключевой ставки ЦБ за каждый день просрочки (ст. 236 ТК).

Например, если ставка составляет 12%, то за каждый просроченный день можно требовать уплаты 0,08% с задержанной суммы.

Обратите внимание! Проценты начисляются не с общей суммы выплат, а с той части, которая была задержана.

Иногда в договоре или локальном акте прописан более высокий процент за задержку выплат.

Если же работодатель отказывается выплачивать положенные при увольнении деньги, можно смело обращаться с жалобой в трудовую инспекцию или подавать иск в суд.