С уходом с российского рынка ряда транснациональных корпораций у отечественных компаний появилась возможность занять освободившиеся ниши. Особенно это касается небольших розничных магазинов, общепита и сферы услуг. Если вы индивидуальный предприниматель, который «поймал волну», то, очевидно, уже ощутили, что своими силами не справляетесь. Настало время нанимать работников. Ловите нашу инструкцию, как это сделать.

В этой статье:

- Ответственность работодателя

- Сколько работников может быть у ИП

- Какой договор заключить

- Оформление документов

- Кому и сколько платить

- Как сэкономить

Ответственность работодателя

Трудовое законодательство РФ больше ориентировано на защиту работников, чем на интересы бизнеса. Поэтому важно знать про обязанности работодателя и ничего не упустить.

Если российский Трудовой кодекс (ТК) суров к предпринимателям, то зачем оформлять работника официально? Ответ прост: это незаконно. За нарушение ТК к административной, налоговой и уголовной ответственности привлекут и работника, который скрывает доходы, и предпринимателя, который уклоняется от обязательных выплат.

Нарушение грозит предпринимателю штрафом или лишением свободы, в зависимости от статьи, по которой его привлекут.

Есть еще одна причина, по которой лучше оформить договор с работником. В документе прописываются взаимные обязанности. В случае конфликта легче будет установить, правомерны ли претензии одной из сторон.

Оформить договор необходимо в течение трех дней, после того как сотрудник приступил к работе. Не позднее следующего дня после приема, необходимо уведомить Пенсионный фонд России о трудоустройстве сотрудника, отправив отчет по форме СЗВ-ТД.

ИП нанимает самозанятого: как правильно заплатить исполнителю, если вы — юридическое лицо?

Индивидуальные предприниматели — это точно такие же юридические лица, как и ООО или ЗАО. Однако ИП могут взаимодействовать с физическими лицами — самозанятыми. В этой статье разберемся, как правильно организовать работу с самозанятыми, как платят им ИП и как EasyStaff может помочь

ИП — индивидуальный предприниматель, т. е. физическое лицо, которое платит налоги по одному из нескольких налоговых режимов. Отличительная черта ИП — то, что это физическое лицо, которое зарегистрировалось как предприниматель. Имущество у ИП только собственное, так что им придется расплачиваться в случае банкротства. У ООО, например, т. е. у компаний, имущество собственное, принадлежащее именно компании, т. е. юридическому лицу.

Как ИП начать работу с самозанятыми?

ИП в 2023 году может нанимать сотрудников. Обязанности нанимателя при этом те же самые, как и у ООО, компаний. Но есть и несколько отличий. Например, выплачивать компенсацию в связи с сокращением ИП не обязан. Если ИП нанимает человека на работу, то он может это сделать либо по трудовому договору, либо по договору гражданско-правового характера (ГПХ).

Если договор трудовой, то ИП необходимо выполнить следующее:

- Заключить письменный трудовой договор;

- Выплачивать зарплату минимум дважды в месяц;

- Перечислять за сотрудника страховые взносы и предоставлять ежегодный оплачиваемый отпуск;

- Удерживать НДФЛ с зарплаты и перечислять налог в бюджет;

- Вести кадровую документацию.

Сколько сотрудников может нанять ИП? Ответ на этот вопрос зависит от налогового режима, на котором находится ИП. При работе на УСН, нанять можно не более 130 человек. На автоматизированной УСН (АУСН) — всего 5 человек. При выборе общей системы ОСНО ограничений на персонал нет вовсе, так что численность сотрудников может быть любой.

Кто такой самозанятый?

По закону, это человек, который платит специальный налог на профессиональный доход (НПД). Самозанятый имеет подтвержденный доход и может быть нанят компанией. Ведь больше и больше компаний обращаются к разовым исполнителям, которых не требуется нанимать в штат.

Самозанятым может стать кто угодно, если имеется собственное дело, нет наемных сотрудников и годовой доход не превышает 2,4 млн рублей. При этом такой же самозанятый может получить статус ИП на НПД, т. е. платить по той же ставке (4% или 6%), что и самозанятый.

- перепродажа товаров (сделанных не своими руками!);

- посредничество или работа агентом;

- продавцы товаров, требующей маркировки;

- арендодатели, сдающие нежилую недвижимость;

- адвокаты, нотариусы

Может ли ИП нанять самозанятого?

В 2023 году это возможно. Однако следует понимать, что самое главное в таких отношениях — договор. Именно от него зависит, как будут встроены отношения и не сочтет ли его трудовым налоговая.

Договор следует сделать ГПХ. Однако важно понимать, что если сотрудник был в полноценном найме у ИП и на момент заключения договора ГПХ не прошло двух лет с момента увольнения, то договор ГПХ заключать нельзя. Такие условия придуманы специально, поскольку некоторые компании, желая сократить затраты на ФОТ, специально переводят на ГПХ своих штатных сотрудников.

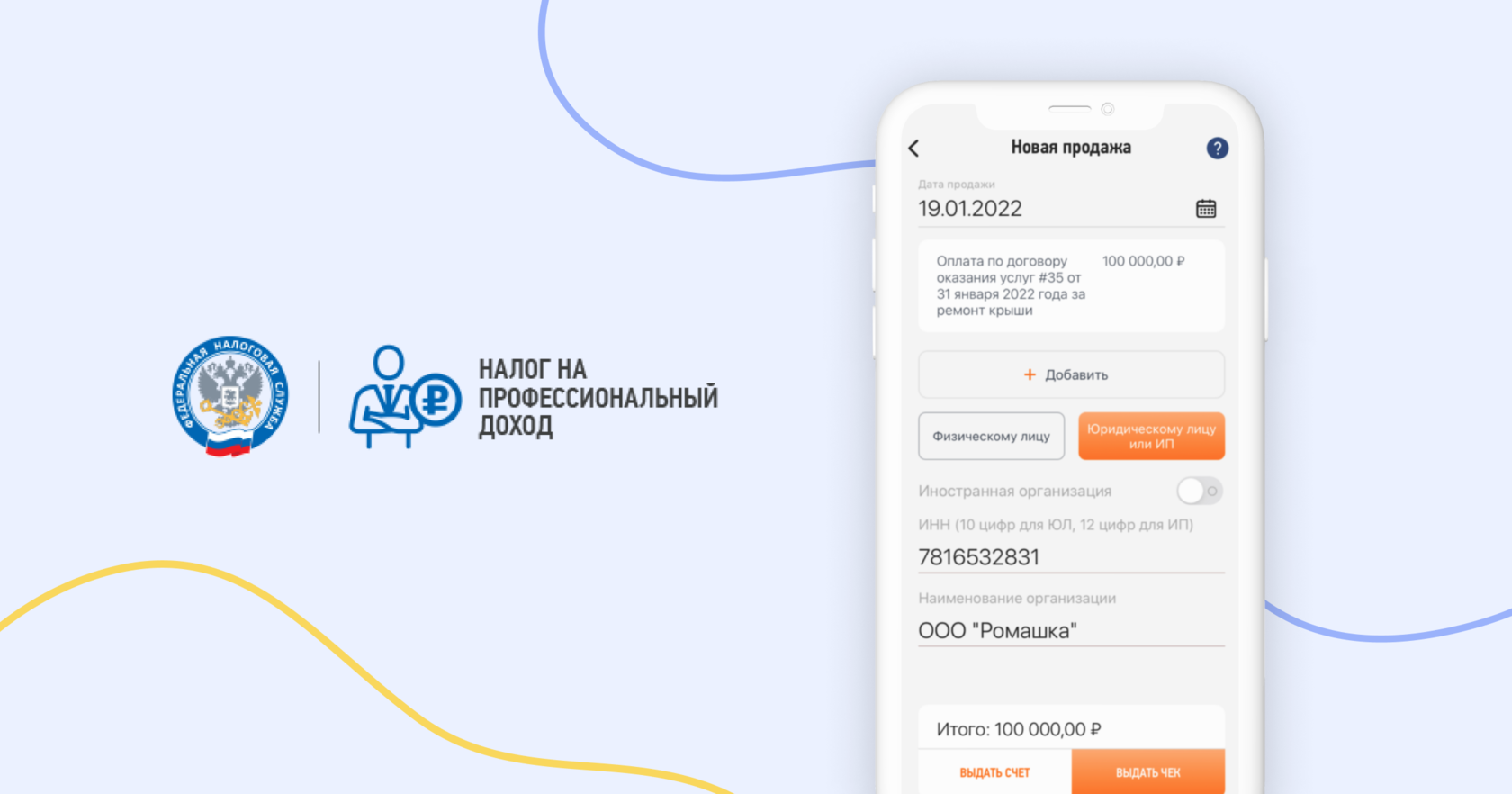

В начале работы с самозанятым следует удостовериться, что гражданин зарегистрирован как плательщик НПД. Дело в том, что плательщики НПД, т.е. состоящие на учете самозанятые, через приложение “Мой налог” могут выставлять счета и предоставлять чеки, что позволяет ИП зафиксировать, на что были потрачены деньги, а самозанятому — оформить свой доход.

Договор важно составлять так, чтобы в нем не было признаков трудовых отношений. Ко всем пунктам договора следует подойти аккуратно: описание услуги; срок действия договора; приемка работ и порядок расчета. При этом порядок расчета следует прописать особенно внимательно. Должно быть указано на бумаге, что исполнитель — плательщик НПД, а сама сумма сделки не облагается НДС.

Как подтвердить сделку с самозанятым?

И для ИП, и для ООО, и для какого угодно юридического лица при сделке с самозанятым, помимо договора, существуют еще два крайне важных документа — это чек и счет.

Предоставление счета не является обязанностью самозанятого. Однако при работе с юридическими лицами (крупными заказчиками) предоставление счета критично — ведь без этого документа компания не сможет оплатить услуги самозанятого. Хотя допускается создания счета в свободной форме (ведь законом не предусмотрена обязанность самозанятых выдавать счет), такой функционал есть в приложении «Мой налог».

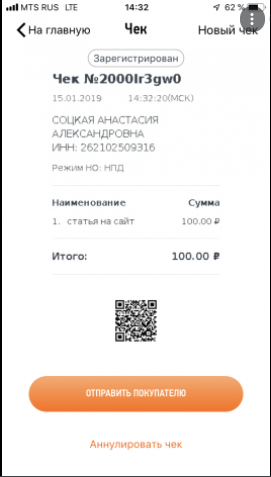

Что касается чека, то его самозанятый выдавать обязан после получения оплаты. Чек формируется автоматически в приложении «Мой налог». Его можно направить в бумажном виде заказчику или в электронном — по почте или в мессенджере.

Оба эти документа можно запросить как при олпате на счет, так и при оплате наличными.

Как ИП может оплатить услуги самозанятого?

ИП может оплатить услуги самозанятого и наличными, и безналичным расчетом.

Оплата самозанятому наличными может показаться простым способом, но на деле требует соблюдения правил, чтобы не обернуться проблемой для компании. Если ИП оплачивает по безналу услуги другого ИП, то лимит для оплаты наличными по одному договору — 100 000 рублей. Если ИП нанимает самозанятого, т. е. не имеющего статуса ИП, то пока что нет никаких прямых ограничений оплаты.

Оплата онлайн переводом также доступна для ИП, работающих с самозанятыми. Для онлайн-оплаты покупателями можно подключить платежного агенты прямо в приложении «Мой налог». Настройка такого способа принимать оплату работ и услуг производится самим самозанятым. Он подает заявку на подключение к платежному агенту.

Далее в разделе «Платежи» следует выбрать способ получения средств по номеру телефона и ввести номер мобильного телефона, затем — сохранить настройку. Затем подключиться к платежному сервису, который предоставит для самозанятого договор-оферту на оказание услуг, а также будет предоставлен специальный расчетный счет для приема денег от покупателя в сервисе платежного агента.

После этого следует договориться с покупателем о безналичной оплате (любым удобным способом, в этом случае не обязательно подписывать договор, например). После настройки безналичной оплаты перед оплатой следует сформировать счет и предоставить его покупателю для оплаты. При этом при работе с безналичной оплатой (по банковской карте) и счет, и чек формируются автоматически. Самозанятый также становится уведомлен о них. Среди ограничений такого способа получения оплаты есть то, что лимит безналичных оплат на карту в месяц — 200 000 рублей.

Оплата по платежным поручениям проводится между ИП и самозанятым так же, как и в случае любых других расчетов. Порядок един для всех. ИП запрашивает реквизиты самозанятого и вводит их в поля платежки, чтобы отправить самозанятому деньги. Вот подробная инструкция по этому способу от БухЭксперт.

Оплата через банковский сервис также подойдет для оплаты услуг самозанятых от ИП. Главная задача таких сервисов — исключить риски из расчетов с самозанятыми и сделать их безопасными для плательщика. Банковский платежный сервис уточняет статус самозанятого перед каждым переводом, потому что в случае утраты самозанятым статуса самозанятого ИП — плательщику придется доплатить еще и страховые и социальные взносы (как за работу с физлицом в обычном найме). Также платежные банковские сервисы автоматически формируют чек от лица самозанятого, что минимизирует риск остаться без чека, ведь именно он — важнейший документ, подтверждающий оплату. Наконец, такой сервис автоматически удерживает налог и своевременного перечисляет его в бюджет за самозанятого с его карты.

Кроме основных свойств, сервисы могут выполнять дополнительные задачи: отправляют платежи по номеру карты или телефона или банковским реквизитам (расчетный счет) в любые банки РФ; добавляют исполнителей вручную или загружать сразу список; интегрируются как API в учетную систему компании, так что сопровождение платежей проходит без посещения банков.

Разумеется, работа с такими сервисами — платная услуга. Реестр услуг и стоимость следует уточнять в банках.

Как учесть оплату самозанятому в расходах по УСН. ИП — заказчик может учесть оплату самозанятому по ОСНО, ЕСХН, УСН «Доходы минус расходы». Тогда потребуется чек из «Мой налог», т. е. документ, подтверждающий расходы. Самозанятый обязан выдать чек сразу. Если ИП взаимодействует с посредником самозанятого, то именно последний выдаст чек.

Если чека не последует после оплаты, то следует обращаться в налоговую через сервис обращений. Однако как учитывать такую оплату в расходах не понятно.

НДФЛ

Доход физлиц по договору подряда на выполнение работ вне всяких сомнений облагается НДФЛ. Но кто его должен платить — сам исполнитель и его самозанятый заказчик?

Здесь все зависит от статуса самозанятого.

ИП

Если он является ИП, то независимо от применяемого режима налогообложения будет выступать в качестве налогового агента по НДФЛ со всеми вытекающими отсюда последствиями.

Как говорится, назвался груздем — полезай в кузов.

Согласно пункта 9 статьи 2 закона № 422-ФЗ, ИП на НПД не освобождаются от исполнения обязанностей налогового агента, установленных законодательством РФ о налогах и сборах.

Это значит, что выплачивая вознаграждение физлицу по договору ГПХ, ИП на НПД должен удержать НДФЛ и перечислить его в бюджет.

Более того, в этом случае ИП необходимо будет отчитаться — сдавать в ИФНС отчеты 6-НДФЛ и по итогам года справку 2-НДФЛ.

Физлицо

Если же самозанятый не обременен предпринимательским статусом, то согласно нормам главы 23 НК он не будет являться налоговым агентом при выплате вознаграждения физлицу по договору ГПХ.

В этом случае физлицо-исполнитель самостоятельно уплачивает за себя НДФЛ и отчитывается в налоговую по форме 3-НДФЛ (по итогам года).

О том, что вопрос с НДФЛ при договорах ГПХ между двумя физлица решается именно таким образом, в частности, напоминает Минфин в письме № 03-15-05/9504 от 15.02.2018.

Страховые взносы

Выплаты физлицам по договору ГПХ облагаются взносами на ОПС и ОМС, причем независимо от того, кто является заказчиком услуг (работ) — ИП или простое физлицо. Однако разница между ИП и не ИП в этом вопросе все же есть и она существенна.

ИП

Если ИП производит выплаты физлицам, он выступает в качестве страхователя, должен начислить страховые взносы, уплатить их в бюджет и сдать в налоговую расчет по страховым взносам.

Однако это не единственный отчет, который сдают страхователи. Кроме РСВ в налоговую инспекцию, ИП должен еще сдать в Пенсионный фонд СЗВ-М и СЗВ-СТАЖ. В этих формах указывается регномер страхователя, который присваивается ИП при регистрации и фигурирует в ЕГРИП.

Физлицо

В соответствии с подпунктом 1 пункта 1 статьи 419 НК к числу плательщиков страховых взносов, производящих выплаты и иные вознаграждения физлицам, относятся в том числе физлица, не являющиеся ИП.

То есть обычный гражданин, который стал применять НПД, при найме другого гражданина (не самозанятого и не ИП) должен платить страховые взносы.

Об этом также напоминает Минфин в письме № 03-15-05/9504 от 15.02.2018.

Коротко о самозанятости

Возможность перейти на НПД появилась у россиян в 2019 году. Эксперимент сначала проходил только в четырех регионах, позже его распространили на 23 субъекта Федерации, а потом и на всю территорию страны. Сейчас самозанятым может стать любой житель России, а также граждане стран ЕАЭС. Перейти на НПД вправе не только физлица, но и ИП без наемных работников.

Оформление самозанятости, подача сведений о доходах, расчет и перечисление налоговых платежей максимально упрощены. Госпошлину платить не надо, выходить из дома — тоже. Достаточно установить официальное мобильное приложение от ФНС «Мой налог», ввести свои данные, потом отмечать поступления и выдавать чеки заказчикам. Налог будет рассчитываться автоматически.

Налоговая ставка составляет 4% при работе с физическими лицами и 6% — при работе с юрлицами. Есть ограничения по суммарному доходу за год — не более 2,4 млн рублей, а также по видам деятельности. В частности, самозанятому нельзя продавать товары, подлежащие обязательной маркировке, заниматься перепродажей или оказывать агентские услуги.

Самозанятым нельзя нанимать сотрудников по трудовым договорам, он оказывает услуги лично. Но самозанятый может работать в штате по трудовому договору и одновременно подрабатывать как самозанятый.

Условия применения самозанятости и налоговые ставки до 1 января 2029 года не изменятся. Это зафиксировано в Федеральном законе от 27 ноября 2018 года № 422-ФЗ, регулирующем применение режима самозанятости.

Таким образом, для самих самозанятых всё достаточно просто и понятно. С заказчиками услуг самозанятых сложнее.

Самозанятость глазами работодателя

Возможное сокращение административной и налоговой нагрузки кажется многим работодателям привлекательным. Это действительно выгодно: с самозанятыми не надо вести кадровый учет, не надо предоставлять отпуск, нет обязательных платежей в бюджет. Так что нередки случаи расторжения трудовых договоров и заключения договоров ГПХ с теми же работниками — уже как с самозанятыми. Но это запрещено в течение двух лет после расторжения трудового договора.

ФНС и трудовая инспекция не спят: выявленная подмена трудовых отношений гражданско-правовыми — гарантированные штрафы и доначисления, а с самозанятым обяжут заключить трудовой договор.

- компания — единственный заказчик у самозанятого;

- компания обеспечивает самозанятого инвентарем, материалами, поставляет клиентов;

- самозанятый работает по тому же графику, что и штатные работники компании, на той же территории;

- компания регулярно платит самозанятому одни и те же суммы;

- компания платит не за конкретный результат работы, а за выполнение трудовой функции и т. д.

Откуда налоговая и трудовая инспекция узнают о проблеме? Основанием для претензий может стать жалоба самого самозанятого. Заподозрить подмену трудовых отношений могут при анализе налоговой отчетности, при внеплановой или плановой проверке со стороны трудовой инспекции.

Чем рискует работодатель

1. Штраф по статье 5.27 КоАП РФ:

- для должностных лиц — от 10 до 20 тысяч рублей;

- для ИП — от 5 до 10 тысяч рублей;

- для юрлиц — от 50 до 100 тысяч рублей.

2. Доначисления по НДФЛ и взносам на социальное страхование, а также штрафы за неуплату налогов в срок.

3. Заключение нового договора с работником — уже трудового, а не гражданско-правового характера.

С кем нельзя сотрудничать

- С бывшими штатными работниками (неважно, срочный договор был или бессрочный). С момента увольнения должно пройти как минимум два года (п. 8 ст. 6 № 422-ФЗ).

Сотрудничество с бывшим работником возможно. Но не как с самозанятым, а, например, как с физлицом. Придется платить за него 13% НДФЛ и 27,1% на социальное страхование.

Если компания ранее сотрудничала с физлицом по гражданско-правовому договору, после его перехода на самозанятость можно работать по-прежнему. В этом случае двухлетний запрет не действует.

- С самозанятыми по договорам поручения, комиссии, агентским договорам. Например, риелторская компания не может принять самозанятого, который будет продавать квартиры на вторичном рынке.

- С самозанятыми-курьерами. Исключение — если ему предоставлена онлайн-касса и он принимает оплату от клиентов на счет работодателя, а работодатель отдельно платит самозанятому за доставку.

- С самозанятыми, которые будут выполнять в компании трудовую функцию (например, принять секретаря-самозанятого нельзя).

Какой договор заключать с самозанятыми

Договор с самозанятым заключается по нормам гражданского законодательства. Берите за основу обычный договор ГПХ: подряда или возмездного оказания услуг. Проверьте, что в нем указаны:

- дата заключения и предмет договора, срок действия;

- порядок оказания услуг, соответствие услуг требованиям (техническому заданию);

- стоимость услуг и способы оплаты;

- описание сдачи-приемки, правила подписания акта;

- ответственность, права и обязанности сторон;

- порядок изменений условий договора и способы разрешения споров;

- реквизиты сторон.

Формулировки, которые нужно включить в договор с самозанятыми

Важно внести в текст договора, что исполнитель зарегистрирован как самозанятый. Для этого укажите в разделе «Обязанности Исполнителя» следующее:

«Исполнитель обязан подтвердить статус плательщика налога на профессиональный доход (самозанятого)».

Зафиксируйте в договоре, что самозанятый самостоятельно уплачивает налог на профессиональный доход и обязуется выдать чек. В разделе договора о расчетах укажите:

«Исполнитель является плательщиком налога на профессиональный доход, в связи с чем Заказчик освобождается от обязанности перечислять налоги и страховые взносы за Исполнителя в бюджет РФ на основании п. 8 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ», а также «После оказания услуги и оплаты Исполнитель обязан выдать Заказчику чек».

За неисполнение обязанности следует предусмотреть ответственность, например:

«В случае невыдачи чека Исполнитель обязан выплатить Заказчику штраф в размере 100% от суммы, на которую полагалось выдать чек».

Целесообразно включить условие, что самозанятый обязан сразу информировать компанию об утрате статуса самозанятого. Для этого пропишите в договоре следующее:

«В случае снятия Исполнителя с учета в качестве плательщика налога на профессиональный доход он обязуется сообщить об этом Заказчику письменно в течение 3 (трех) дней с даты снятия с такого учета».

Как платить самозанятым

Самозанятые могут получать оплату наличными или на обычную банковскую карту, расчетный счет не требуется. Комиссию, если она есть, оплачивает заказчик.

Сама оплата идет по общим правилам, особенностей в оформлении платежей нет.

Самозанятый получает оплату и оформляет чек в приложении «Мой налог». Потребуется указать основание получения средств, ИНН и наименование заказчика. Чек можно сразу отправить по электронной почте, через мессенджеры, по СМС или распечатать.

Важно!

• Регулярно контролируйте наличие статуса самозанятого. Иначе придется доначислять взносы и НДФЛ. Проверить статус на конкретную дату можно с помощью бесплатного сервиса ФНС.

• На каждую оплату со стороны работодателя самозанятый должен предоставить чек из приложения «Мой налог». Даже если подписан акт выполненных работ, чек нужен. Иначе эти оплаты учесть в расходах не получится.

Что делать, если возникли проблемы с самозанятым

Самозанятые работники могут оказаться недобросовестными. Например, частая проблема — непредоставление чека. В этом случае можно обратиться напрямую в ФНС.

В других спорных ситуациях необходимо обращаться в суд общей юрисдикции. Арбитражный суд споры с самозанятыми не рассматривает.

В чем разница между ИП и самозанятым

По большому счету разницы между ИП и самозанятым нет (по-крайней мере, после 19 октября 2020 года, когда режим распространился на всю Россию). Раньше разница была, но с 1 июля 2020 года статус самозанятого фактически приравнен к статусу ИП.

Разница между НПД и ИП — в том, что самозанятые не имеют право нанимать персонал, ограничены по выручке и видам деятельности.

Получается, что НПД — это налоговый режим для фрилансеров-одиночек, которые не хотят быть ИП — им дали возможность работать официально, с минимальной налоговой нагрузкой и абсолютно без отчетности.

Какие документы предоставляет самозанятый

- Чек (который имеет юридическую силу и является полноценным платежным документом).

Такой чек формируется в мобильном приложении “Мой налог”. Можно переслать его по e-mail или в каком-нибудь из мессенджеров. Вы можете распечатать его или сохранить в JPG — и приложить к вашим отчетным документам.

- АВР (но это не обязательно). Скачать его образец из Интернета, заполнить и отправить вам.

Как подписать договор с самозанятым удаленно

Подписать договор с самозанятым удаленно можно, обменявшись подписанными отсканированными документами по электронной почте. Не лишним будет прописать в договоре дополнительный пункт о том, что стороны признают юридическую силу отсканированного документа наравне с бумажным вариантом. Также укажите адреса электронных почт, участвующих в обмене документацией.

Договорами можно обменяться по обычной почте. Еще есть вариант подписать договор с помощью электронной подписи, если таковая имеется (этот способ тоже стоит прописать в договоре).

Частые вопросы

Что делать, если самозанятый аннулирует чек?

Для аннулирования чека есть только два законных основания: при возврате денег заказчику или при вводе неверных данных. Чек аннулируется в приложении «Мой налог». Если необходимо поменять данные в чеке, первый чек нужно будет аннулировать и создать новый с правильной информацией: возможности редактировать уже оформленный чек не предусмотрено.

В законе не прописаны сроки, в которые можно аннулировать чек: то есть это можно сделать с любым чеком за весь период деятельности самозанятого.

Если самозанятый не сообщил об аннулировании чека заказчику, последний не обязан нести за это ответственность. Наличия старого чека при возникновении спора будет достаточно. А вот самозанятый в случае аннулирования чека будет обязан сообщить об этом заказчику и предоставить ему новый чек либо же вернуть деньги.

Что делать заказчику, если самозанятый потеряет свой статус?

Налоговая может аннулировать статус самозанятого по нескольким причинам, но в основном это происходит, если самозанятый превысил лимит годового дохода. В случае с выплатой, поступившей уже на счет физлица с аннулированным статусом, заказчик будет обязан заплатить такой же налог, как при работе с физическим лицом, — выступить в качестве налогового агента по НДФЛ и страховым взносам.

По этой причине нужно тщательно отслеживать статус исполнителя перед каждым перечислением денег. Если же оплата прошла хотя бы за сутки до дня аннулирования, работа попадает под режим НПД.

Могут ли два самозанятых оказать одну услугу?

Да, на исполнение одной и той же услуги можно нанять двух самозанятых, но здесь есть свои условия. Эти исполнители не должны между собой работать по договору простого товарищества — это когда два ИП «скидываются» прибылью, чтобы больше зарабатывать.

В случае найма двух самозанятых для оказания одной и той же услуги с каждым из них составляется отдельный договор.

nttt nttttu0412u043eu0439u0434u0438u0442u0435nttt ntttu0438u043bu0438nttt nttttu0437u0430u0440u0435u0433u0438u0441u0442u0440u0438u0440u0443u0439u0442u0435u0441u044c.nttt ntt nt»>’ >