ИП на патенте могут уменьшать стоимость патента на страховые взносы, уплаченные за себя и за сотрудников. Вычитать можно только взносы, которые уплачены в том же календарном году, в котором действует патент. Чтобы уменьшить налог по патенту, нужно подать в налоговую уведомление по форме КНД 1112021.

Уведомление по форме КНД 1112021 состоит из трех частей:

- титульный лист;

- лист А, который содержит данные о патентах, по которым запрашивается вычет;

- лист Б, где указывается сумма страховых взносов, уменьшающая сумму патента.

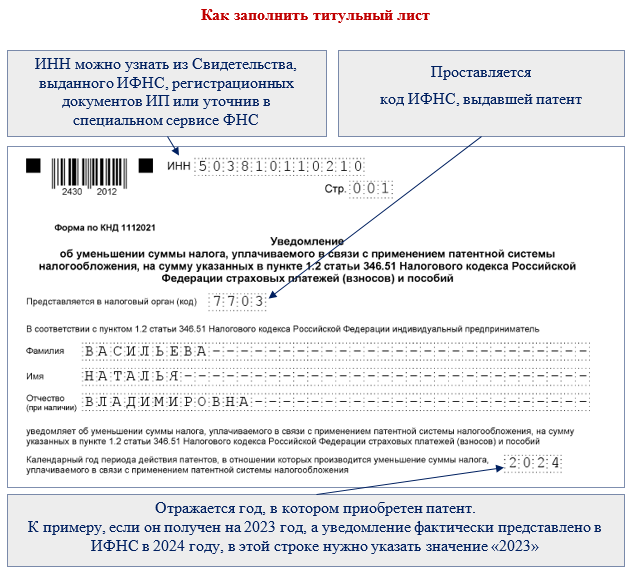

Титульный лист. Укажите код налогового органа, ИНН и ФИО предпринимателя, номер телефона, дату и календарный год периода действия патентов, по которым уменьшается налог. Поставьте подпись в нижней части формы.

Если уведомление подает представитель ИП, укажите реквизиты его нотариальной доверенности.

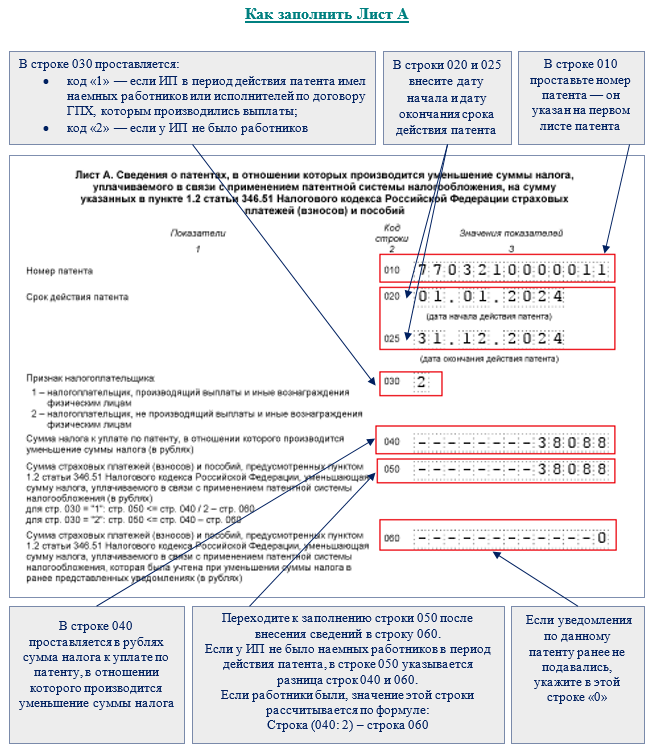

Лист А. Укажите данные патента и полную сумму налога, подлежащего уплате. Если у вас больше двух патентов, заполните несколько листов А.

Для каждого патента нужно заполнить все семь строк:

- Строка 010 — номер патента.

- Строка 020 — дата начала действия патента.

- Строка 025 — дата окончания действия патента.

- Строка 030 — признак налогоплательщика: ИП-работодатель указывает значение «1», а ИП без сотрудников — «2».

- Строка 040 — полная сумма налога к уплате по патенту.

- Строка 050 — сумма страховых взносов и пособий, уменьшающая сумму патентного налога.

- Строка 060 — сумма страховых взносов и пособий, уменьшающая сумму патентного налога, которая была учтена при уменьшении суммы налога в ранее представленных уведомлениях.

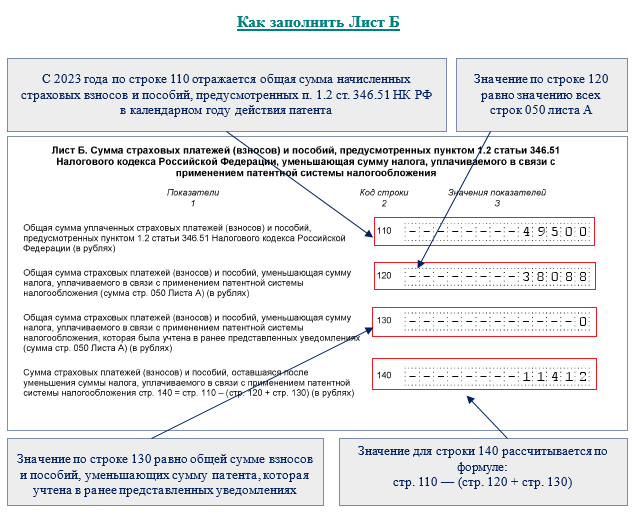

Лист Б. Укажите сумму уплаченных страховых взносов и сумму к вычету:

- Строка 110 — общая сумма взносов и пособий, уплаченных за себя и за сотрудников.

- Строка 120 — сумма взносов, которую вычитаем из патента.

— Если ИП работает без сотрудников и сумма уплаченных взносов больше стоимости патента, в строке 120 нужно указать полную стоимость патента. Если сумма взносов меньше стоимости патента — сумму уплаченных взносов.

Почему налоговая может отказать в вычете

Если вы получили отказ в вычете, исправьте ошибки и подайте уведомление еще раз.

Налоговая может отказать по двум основным причинам:

- В уведомлении указаны суммы взносов и пособий, которые еще не были оплачены;

- Заявленная к вычету сумма больше, чем стоимость патента. В таком случае налоговая одобрит только вычет в пределах стоимости патента, а в зачете излишней суммы откажет.

Если налоговая не прислала отказ в течение 20 дней после подачи уведомления, считайте, что оно принято. Положительный ответ налоговая присылает не всегда.

Узнать подробнее о том, как уменьшать стоимость патента и правильно вести деятельность на этом режиме налогообложения можно нашей статье.

Как платить взносы за себя ИП на патенте в 2023 г., чтобы уменьшить патент

На какие расходы можно уменьшить патент

Согласно пункту 1.2 статьи 346.51 НК, индивидуальный предприниматель может уменьшить сумму патента за счет:

- Фиксированных страховых взносов ИП за себя. Их размер устанавливают ежегодно, и в 2023 году он составляет 45 842 ₽.

- Страховых взносов за работников. К этим платежам относят все взносы, которые ИП уплатил за своих работников: на пенсионное, медицинское и социальное страхование.

- Выплат по больничным листам за первые три дня болезни. Не учитывают пособия, выплаченные в связи с профзаболеваниями и несчастными случаями на производстве: их полностью компенсирует Социальный фонд.

- Взносов за сотрудников по договорам добровольного личного страхования. Если такие договоры заключены со страховщиками, у которых есть соответствующие лицензии.

- Взносов с дохода, превышающего 300 000 ₽. Взнос 1% с дохода свыше 300 000 ₽ ИП на ПСН рассчитывают не от реального, а от возможного дохода.

Можно ли уменьшить патент на взносы до нуля

В период применения ПСН предприниматель может уменьшить стоимость патента:

- Вплоть до 0 – на всю сумму уплаченных фиксированных взносов за себя, если работал без наемных работников. Если размер перечисленных в бюджет страховых взносов равен или выше стоимости патента, то уплачивать последний не нужно.

- На 50% – если ИП вел деятельность с привлечением наемных работников. Учитывают и фиксированные взносы ИП за себя, и взносы за сотрудников.

Сколько можно вычесть из стоимости патента

Доля максимального вычета зависит от того, привлекает ли ИП наёмный труд:

- Если работники есть, то уменьшить стоимость патента на сумму страховых взносов можно максимум на 50%. При этом в вычет включаются отчисления, перечисленные как за себя, так и за персонал.

- Если ИП работает без сотрудников, то он учитывает взносы на собственное страхование и может за их счёт уменьшить стоимость патента до 100%, то есть иногда нуля. Это значит, что ему вовсе не придётся оплачивать патент, если его стоимость меньше суммы перечисленных взносов.

По вопросу уменьшения патента на страховые взносы в 2023 году для ИП с работниками надо подчеркнуть следующее. В вычет включаются отчисления только за тех, которые заняты в деятельности на ПСН. Это важно помнить предпринимателям, совмещающим режимы. Они обязаны вести раздельный кадровый учёт и отделять суммы взносов, которые платят в рамках каждой системы.

А что, если у ИП сначала не было работников, а потом он их нанял или наоборот? Тут всё просто. Стоимость патентов, которые действовали в период без сотрудников, можно уменьшить до нуля. Это актуально для тех, кто покупает патенты по месяцам или кварталам. Допустим, ИП без работников купил патент на I квартал – стоимость он может уменьшить на 100%.

Затем он купил патент на II квартал и нанял сотрудника. Теперь уменьшить стоимость патента на страховые отчисления он вправе только на 50%. Похожая ситуация рассмотрена в одном из примеров, приведённых ниже.

Как сообщить о вычете в ИФНС

Направить уведомление надо после того, как перечислены все суммы, на которые снижается стоимость патента. Если в нём указать сумму вычета больше, чем оплачено взносов, то ИФНС не примет уменьшение стоимости патента на неоплаченную разницу. Если же взносы вообще не перечислялись, в вычете откажут полностью. Однако это не помешает подать уведомление снова после того, как взносы будут перечислены.

- Принять к вычету можно взносы, фактически уплаченные в текущем году. При этом относиться они могут к иным периодам. Это могут быть, например, прошлогодние задолженности, а также отчисления в ПФР за истекший год в размере 1% сверх лимита в 300 000 рублей.

- Можно уменьшить сумму патента на взносы, уплаченные в текущем году, но до начала срока его действия.

- Можно снизить стоимость уже оплаченного в текущем году патента, причём если даже срок его действия истёк. Деньги по заявлению ИП будут возвращены или зачтены.

- Снижать стоимость одного патента можно неоднократно (по мере уплаты взносов).

- Если у ИП несколько патентов, действующих одновременно или по очереди, сумму вычета можно разделить между ними. Это актуально, если сумма взносов больше стоимости одного патента.

- Если есть работники по одному патенту, то ограничение на вычет взносов (не более 50% от стоимости) распространяется и на другие патенты, действующие в том же периоде.

Уменьшение налогов УСН, ПСН

- Для уменьшения налогов за 2022 год подайте декларацию по налогу, в которой отразите уплаченные в 2022 году взносы.

- Для уменьшения УСН за 1, 2, 3 кварталы 2023 года сформируйте уведомление об исчисленных суммах и отразите в нем суммы авансов, уменьшенных на страховые взносы, которые были уплачены и заявлены в ИФНС по инструкции выше.

- Для уменьшения суммы патента в 2023 направьте в налоговую уведомление об уменьшении стоимости патента на суммы взносов, уплаченные и заявленные в ИФНС по инструкции выше.

На любом из тарифов сервиса « Бухгалтерия и учет » все расчеты производятся автоматически: НДФЛ и СВ , УСН и ПСН .

Подробнее об уменьшении УСН и ПСН на страховые взносы читайте в Журнале СБИС.

Еще больше тонкостей расчета и уплаты налогов после перехода на ЕНП — в нашем вебинаре.

Заполняем уведомление об уменьшении патента на взносы

Без уведомления ИП не сможет уменьшить патент на взносы: налоговики самостоятельно зачет не проведут, а с ЕНС ИП спишутся и взносы, и сам патент.

Уведомление об уменьшении патента на страховые взносы состоит из 3 листов: титульного, листов А и Б. Все они обязательны к заполнению и представлению в ИФНС.

Остальные строки Листа А заполняются, если ИП уменьшает сразу несколько патентов. Если уведомление подается в отношении только одного патента, строки прочеркиваются.

Если ИП получил два патента в разных субъектах, например, на деятельность по перевозке пассажиров в Москве и Московской области, то по каждому из патентов потребуется составить отдельное уведомление, так как подаваться они будут в разные ИФНС и отправить одно уведомление сразу на два патента не получится.

- Закон N 389-ФЗ от 31.07.2023 изменил прежний порядок уменьшения стоимости патента на взносы — с 01.01.2023 фактическая оплата взносов для целей уменьшения на них налога по ПСН больше не имеет значения.

- Патент в 2024 году можно уменьшать на:

- фиксированные страховые взносы за 2024 год;

- 1% взнос с дохода свыше 300 000 руб. за 2023 год;

- задолженность по взносам за периоды до 2023 года, которая погашена в 2024 году;

- взносы за работников.

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Патент для ИП в 2023 годуИП могут применять патентную систему налогообложения (ПСН) в 2023 году.

- Как с самозанятого перейти на ИПВведение в 2019 году нового налогового режима НПД дало возможность.

- НПД 2023: что такое самозанятость и кто может перейти на этот режимНалог на профессиональный доход (НПД) — относительно новый и довольно.

- Книга учета доходов для ИП на патентеПатентная система налогообложения — одна из самых простых налоговых систем.

Оцените публикацию

(Пока оценок нет)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Источник: buhexpert8.ruЧто изменилось для ИП на УСН и ПСН

Федеральный закон от 31.07.2023 № 389-ФЗ значительно упростил для ИП процедуру уменьшения единых налогов, уплачиваемых в рамках УСН и ПСН, на сумму страховых взносов в фиксированном размере.

Ранее, до вступления в силу данных поправок, многие ИП столкнулись с тем, что не смогли уменьшить налоги на фиксированные страховые взносы, уплаченные в 2023 году. Проблема возникла из-за перехода всех налогоплательщиков на уплату налогов путем перечисления единого налогового платежа (ЕНП) на открытый им единый налоговый счет (ЕНС). По правилам администрирования ЕНП и ЕНС налоги и страховые взносы не могут считаться уплаченным, пока не наступил срок их уплаты и с ЕНС не была списана соответствующая денежная сумма.

Срок уплаты фиксированных страховых взносов – 31 декабря текущего года (п. 2 ст. 432 НК РФ). Из-за новогодних каникул срок уплаты фиксированных страховых взносов за 2023 год переносится на 9 января 2024 года по правилам п. 7 ст. 6.1 НК РФ.

Срок уплаты дополнительного взноса (1% с суммы доходов, превышающих 300 000 рублей) — 1 июля следующего года.

Внимание! В 2023 году размер фиксированной части страховых взносов ИП — 45 842 рублей.

При этом уменьшать налоги по УСН и ПСН предпринимателям ранее разрешалось именно на сумму уплаченных, а не подлежащих уплате в налоговом периоде фиксированных страховых взносов. Это означало, что фактически уплаченные в 2023 году фиксированные взносы по общему правилу не могли уменьшать налоги по УСН и ПСН в 2023 году. Поскольку срок их уплаты приходится на 2024 год, то они могут быть учтены в счет уменьшения налогов только в I квартале 2024 года. Чтобы уменьшить налог по УСН и ПСН в периоде фактической уплаты взносов, предпринимателям требовалось доказать, что они действительно уплатили фиксированные страховые взносы заблаговременно, не дожидаясь наступления срока их уплаты.

Сделать это можно только путем представления в налоговую инспекцию заявления о распоряжении суммой денежных средств в порядке, предусмотренном ст. 78 НК РФ. В таком заявлении нужно указать, что внесенные на ЕНС суммы действительно являются фиксированными страховыми взносами за период 2023 года. Без подачи такого заявления фиксированные взносы за 2023 год, уплаченные ИП на УСН и ПСН в течение 2023 года, могли быть учтены в счет уменьшения УСН и стоимости патента только в 2024 году (письмо Минфина от 20.01.2023 № 03-11-09/4254).

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. В связи с введением системы ЕНС, ИП не смогли уменьшить налоги на фиксированные страховые взносы, уплаченные в 2023 году. Налоги не могут считаться уплаченными, пока не наступил срок их уплаты и с ЕНС не была списана соответствующая денежная сумма.

2. Федеральный закон от 31.07.2023 № 389-ФЗ изменил процедуру уменьшения единых налогов, уплачиваемых в рамках УСН с объектом налогообложения «доходы» и ПСН, на сумму страховых взносов в фиксированном размере (45 842 руб. в 2023 году).

3. По новым правилам ИП вправе уменьшить налоги не на уплаченные, а на подлежащие уплате страховые взносы. Возможность уменьшения налогов теперь не привязана к дате уплаты взносов.

4. Уменьшить налог на сумму фиксированных страховых взносов ИП могут в течение налогового периода применения УСН либо в календарном году действия патента.

5. Новый механизм уменьшения налогов на взносы вступил в силу с 31 июля 2023 года и распространяются на правоотношения, возникшие с 1 января 2023 года.

Теперь закон изменил указанный порядок. По новым правилам ИП, уплачивающие фиксированные страховые взносы, вправе уменьшить налоги по УСН и ПСН не на уплаченные, а на подлежащие уплате страховые взносы (новая редакция ст. ст. 346.21 и 346.51 НК РФ). Уменьшить указанные налоги на сумму фиксированных страховых взносов можно в течение налогового периода применения УСН либо в календарном году действия патента.

Возможность уменьшения налогов теперь не привязана к дате уплаты фиксированных страховых взносов. Соответственно, фиксированные взносы (как фактически уплаченные, так и неуплаченные) за 2023 год могут уменьшать налог по УСН и стоимость патента за 2023 год, взносы за 2024 год – единый налог по УСН и стоимость патента за 2024 год и так далее. Подавать заявление о зачете сумм уплаченных страховых взносов в счет уплаты авансов по УСН и стоимости патента ИП в указанных целях больше не потребуется.

Новый механизм уменьшения налогов на фиксированные страховые взносы предусмотрен для ИП, применяющих УСН с объектом налогообложения «доходы» и ИП, применяющих ПСН. Новые правила вступили в силу с 31 июля 2023 года, но распространяются на правоотношения, возникшие с 1 января текущего года.

Внимание! Изменения касаются только личных взносов ИП. В отношении взносов с зарплаты сотрудников ничего не поменялось: к уменьшению принимаются взносы, уплаченные в отчетном (налоговом) периоде или в календарном году периода действия патента.

Новый порядок уменьшения УСН и ПСН на страховые взносы

По новым правилам ИП, применяющие УСН с объектом налогообложения «доходы», смогут уменьшать единый налог и авансовые платежи по нему на сумму фиксированных страховых взносов, подлежащих уплате в соответствующем налоговом периоде. То же самое касается и ИП, применяющих ПСН. При этом возможность уменьшения налога, авансов и стоимости патента больше не поставлена в зависимость от фактической уплаты страховых взносов и даты такой уплаты.

Если фиксированные страховые взносы подлежат уплате за 2023 год, ИП могут уменьшить на них налоги, уплачиваемые за тот же налоговый период (2023 год) без фактического внесения на ЕНС страховых взносов и без подачи заявления о зачете уплаченных взносов в счет уплаты налогов. Другими словами, и авансовые платежи по УСН, и стоимость патента разрешается уменьшить на величину фиксированных страховых взносов до момента их фактического перечисления в бюджет и наступления законного срока их уплаты.

Фиксированные страховые взносы теперь считаются подлежащими уплате в текущем году, даже если дата их уплаты из-за нерабочих и праздничных дней переносится на следующий год. Это значит, что ИП на УСН и ПСН вправе в текущем году уменьшить свои налоги на фиксированные страховые взносы за 2023 год, несмотря на то, что срок их уплаты приходится на 9 января 2024 года.

Данное правило справедливо и для страховых взносов, уплачиваемых ИП в размере 1% с доходов, превышающих 300 000 рублей. Напомним, срок уплаты таких взносов приходится на 1 июля года, следующего за истекшим расчетным периодом (п. 2 ст. 432 НК РФ). Это значит, что взносы в размере 1% за 2023 год подлежат уплате 1 июля 2024 года, за 2024 год – 1 июля 2025 года и так далее.

В соответствии с вступившими в силу поправками, ИП на УСН и ПСН смогут уменьшать свои налоги на сумму страховых взносы в размере 1% с доходов, превышающих 300 000 рублей, как в периоде, за который эти взносы подлежат уплате, так и в периоде фактической уплаты таких взносов. То есть взносы в размере 1% за 2023 год разрешается учесть в счет уменьшения единого налога по УСН и стоимости патента как в 2023, так и в 2024 году.

УСН

Срок уплаты аванса по УСН за 1 квартал этого года – 26 апреля (понедельник), налога за 2020 год: для ИП 30 апреля, для организаций 31 марта. При УСН с объектом «доходы» налог за период уменьшается на взносы, которые должны быть «уплаченными (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде в соответствии с законодательством». Взносы ИП «за себя» позволяют обратить налог в ноль, за работников – уменьшить налог только наполовину. При УСН с объектом «доходы минус расходы» взносы учитываются в расходах, напрямую налог не уменьшают.

Если ИП досрочно – до 31 марта включительно – оплатит необходимую часть взносов (как 1%-ных за прошлый год, так и текущих за этот год, уплачиваемых ИП за себя), то можно уменьшить аванс за 1 квартал по «доходной» УСН. Если уплатить 1%-ные взносы до 30 июня включительно (то есть – хотя бы на один день раньше срока), то можно будет уменьшить аванс за полугодие. Налог-2020 уменьшается только на взносы, уплаченные в 2020 году.

Для ИП на УСН «доходы минус расходы» 1%-ные взносы рассчитываются исходя из дохода, уменьшенного на расходы (кроме убытков прошлых лет). Это теперь официальная тема, которую осенью прошлого года наконец-то признала ФНС. До этого предприниматели боролись в судах.

Совмещение

Если ИП совмещает УСН «доход» и ПСН, и пытается уменьшить на взносы оба налога, то возможны два варианта. С одной стороны, законодательно никаких ограничений не установлено (кроме того, что нельзя учесть одни и те же суммы взносов дважды – по обоим режимам).

Но: в статье 346.18 НК все еще написано, что при совмещении УСН с ПСН надо вести раздельный учет. Как и раньше – при совмещении с ЕНВД. А в отношении совмещения с ЕНВД тезис о раздельном учете привел чиновников Минфина к мнению, что «общие» взносы (например, которые ИП платит за себя), засчитываемые в уменьшение налогов, надо распределять между спецрежимами пропорционально доходам от каждого из спецрежимов.

В отношении совмещения с ПСН таких разъяснений пока не было. Но лучше при возможности все-таки посчитать, чтобы не придрались.

Берется ли тут фактический доход, полученный от «патентной» деятельности, или «потенциальный» – в НК не оговорено. Но обязанность вести учет фактических доходов при ПСН есть (статья 346.53 НК) – в целях применения лимита, ограничивающего право на применение ПСН (60 млн рублей в год). Хоть в статье 346.53 цель и указана только эта, но раздельный учет все-таки подразумевает учет реальных потоков. Так что скорее всего, в расчетах следует учитывать фактический доход.