УСН — упрощенная система налогообложения, относится к специальным налоговым режимам. Существует два вида УСН: «Доходы» со ставкой 6% от суммы всей выручки ИП и «Доходы-минус-Расходы» со ставкой 15% от полученной разницы доходов и затрат.

Команда Райффайзен Банка

Для стимулирования развития малого бизнеса и снижения нагрузки на предпринимателей, Правительство РФ разрешает применение дифференцированной налоговой ставки. Так регионы имеют право устанавливать ставку УСН-«Доходы» от 1% до 6% и от 5% до 15% при применении режима УСН «Доходы минус расходы». Эта практика уже применена в Амурской области, Адыгее. Кроме этого, Минфин планирует отменить сдачу налоговой декларации для ИП на УСН, применяющих онлайн-кассы, поскольку обороты итак известны.

Вместе с тем с 1 января 2021 года вступила в силу новая редакция статьи 346.20 НК РФ, где оговорены новые правила применения УСН:

Новые ставки применяются начиная с периода, в котором достигнуты указанные лимиты.

Какой вид УСН выбрать? Если у ИП есть расходы на бизнес, они составляют не менее 50% оборота и их можно подтвердить, рациональнее перейти на «Доходы минус расходы». Налог рассчитывается исходя из чистой прибыли (доход — расход = прибыль). А чистая прибыль окажется значительно ниже, чем общая полученная вами сумма — значит, и налог будет меньше.

Три налога для ИП на упрощенке

ИП с УСН обязаны уплачивать в госбюджет три вида налогов:

- Единый налог

- Страховые взносы за себя

- Страховые взносы за наемных работников, если они есть

Получается, что отпадают НДФЛ, налог на имущество и НДС. Эти 3 вида налога для ИП заменяются единым налогом по УСН. Впрочем, есть оговорки. К примеру, НДФЛ нужно уплатить с доходов в виде дивидендов.

В каких еще случаях платят НДС:

- При ввозе продукции на территорию России.

- Если ИП исполнял функции налогового агента. Налоговый агент — физлицо или организация, обязанные рассчитать, удержать и уплатить налог государству за другого налогоплательщика. Например, предприниматель купил товары у иностранного лица. Иностранец не состоит на российском налоговом учете. Поэтому за него налог в бюджет государства платил ИП.

- Если ИП — участник договора товарищества. Существуют разные виды такого соглашения. Самый понятный на практике — договор простого товарищества. Несколько ИП объединяют свои капиталы, совместно работают, чтобы извлекать прибыль и добиваться иных не запрещенных законом целей.

- При аренде государственного имущества — согласно п. 3 ст. 161 НК РФ арендатор обязан уплатить НДС даже если в договоре аренды сумма указана без НДС.

На уплату налога на добавленную стоимость ИП может перейти добровольно. Это обоснованно, если вы сотрудничаете с фирмами, которые тоже платят этот налог.

Расчет налога УСН для ИП без работников. Пример I Крысанова Анастасия Александровна. РУНО

Что такое авансовые платежи на УСН

Повторимся, налоговым периодом для упрощённой системы является календарный год, поэтому окончательный расчёт с государством происходит по итогам года. Но для того, чтобы поступления в бюджет в течение года были равномерными, НК РФ установил обязанность плательщиков упрощёнки платить налог частями, по итогам отчётных периодов. По сути, таким образом происходит авансирование бюджета за счёт более ранних поступлений.

Отчётными периодами для расчёта авансовых платежей по УСН являются первый квартал, полугодие и девять месяцев года. Если в отчётном периоде бизнесмен получил доход, то надо рассчитать и уплатить 6% (на УСН Доходы) или 15% (на УСН Доходы минус расходы) от налоговой базы. Если же доходов получено не было, то и платить ничего не придется.

Авансовые платежи называются именно так, потому что налог платится как бы вперёд, авансом, не дожидаясь окончания года. При этом все авансовые платежи по УСН в декларации учитываются и уменьшают итоговую годовую сумму.

Сроки уплаты авансовых платежей

Статья 346.21 НК РФ устанавливает следующие сроки уплаты авансовых платежей по УСН в 2024 году:

- не позднее 28-го апреля за первый квартал;

- не позднее 28-го июля за полугодие;

- не позднее 28-го октября за девять месяцев.

При нарушении этих сроков за каждый день просрочки начисляется пеня. Штраф за несвоевременную оплату авансов не предусмотрен, ведь крайний срок выплаты самого налога истекает только 28 марта для ООО и 28 апреля для ИП. Но если вы опоздаете внести остаток налога до этих дат, то будет наложен штраф в размере 20% от неуплаченной суммы.

Никаких документов, подтверждающих правильность авансовых расчётов, в ИФНС подавать не надо, просто отражайте эти суммы в КУДиР и храните у себя подтверждающие оплату документы. Сведения об этих суммах по итогам отчётных периодов надо также указать в годовой декларации.

Важно: в 2024 году авансы по УСН перечисляют в рамках ЕНП, поэтому по каждому платежу надо направить уведомление с суммой к уплате.

Расчет авансовых платежей по УСН «Доходы минус расходы»

Авансовые платежи считают по формуле:

(Доходы за период – расходы за период) х 15% — (авансы за предыдущие периоды этого года)

При УСН «Доходы минус расходы» страховые взносы и торговый сбор из рассчитанного платежа не вычитают. Эти платежи отражают в расходах, на которые уменьшают налогооблагаемую выручку. Ограничений для работодателей в этом случае нет.

Пример расчета УСН за второй квартал:

Доходы ООО с января по июнь – 2,5 млн.руб. Расходы за этот же период (включая все страховые взносы) – 1,9 млн.руб. По итогам первого квартала уже заплатили аванс в сумме 30 тыс.руб.

(2 500 – 1 900) х 15% — 30 = 90 тыс.руб. – к уплате по итогам первого полугодия.

Для упрощенцев с объектом «Доходы минус расходы» действует понятие минимального налога. Это 1% от всей годовой выручки без вычета расходов.

По итогам года на УСН 15% нужно подсчитать 2 суммы:

- Годовой налог по обычной формуле: (Доходы за год – расходы за год) х 15%.

- Минимальный налог по формуле: Доходы за год х 1%.

Ту сумму, которая окажется больше, нужно будет перечислить в бюджет за минусом уже выплаченных авансов.

При расчете авансовых платежей за 3, 6 и 9 месяцев минимальный налог не считают.

Санкции за неуплату аванса по УСН

Если не платить авансовые платежи вовремя, штрафа за это не будет, т.к. штраф можно наложить только за неуплату самого налога по итогам года. А вот пени начислят от 1/300 от ставки рефинансирования за каждый просроченный день. С 31 дня просрочки организациям будут считать пени от 1/150 ставки рефинансирования.

Станьте пользователями интернет-бухгалтерии «Мое дело», чтобы легко и быстро считать авансовые платежи и налоги, заполнять и отправлять декларации с помощью электронного мастера, перечислять деньги в бюджет. Все это вы сделаете за считанные минуты, не отходя от компьютера. Помимо этого, в нашем сервисе вы сможете:

- формировать первичные документы и счета на оплату;

- отправлять счета контрагентам сразу с кнопкой для оплаты;

- сверяться с налоговой инспекцией;

- получать бесплатные консультации экспертов.

Получите бесплатный доступ к демо-версии – и во всем убедитесь сами.

Как рассчитывается и уплачивается налог УСН «Доходы»

Расчет для ИП на УСН «Доходы» 6% простой: уплате в ФНС подлежат 6% от суммы дохода. Налоговый режим предполагает поквартальную оплату налога в форме авансовых платежей. Предприниматель обязан уплатить их до:

- 25 апреля за I квартал;

- 25 июля за II квартал;

- 25 октября за III квартал.

Если это — выходной, крайний срок оплаты переносится на ближайший рабочий день.

Оплата рассчитанного налога за год осуществляется до 30 апреля года, следующего за отчетным. При этом итоговая сумма налога может быть уменьшена на сумму всех уплаченных ранее авансовых платежей.

Налог 6% для ИП можно уменьшить также и на сумму уплаченных страховых взносов. Индивидуальные предприниматели без сотрудников могут уменьшить налог на всю сумму взносов на обязательное страхование. Предприниматели с наемными работниками имеют право выбрать, на какую сумму им уменьшать налог:

- на всю сумму взносов, уплаченных предпринимателем за себя;

- на сумму до 50% размера авансового платежа, если налог на УСН уменьшается на сумму уплаченных страховых взносов за сотрудников.

Пример расчета налога для ИП на УСН «Доходы» 6%

Мы составили две таблицы, в которых продемонстрировали, как посчитать налог ИП на УСН «Доходы» 6% с сотрудниками и без.

Расчет для ИП без работников

Предположим, что ИП Иванов И.Ф. работает без сотрудников и в 2019 году получил следующие доходы:

| Месяц | Размер дохода в руб. | Доход поквартально (нарастающим итогом) | Размер налога (нарастающим итогом) | Фиксированные страховые взносы | Размер авансового платежа по УСН |

| январь | 100 000 | 300 000 | 18 000 | ||

| февраль | 90 000 | ||||

| март | 110 000 | 9 059,5 | |||

| апрель | 100 000 | 650 000 | 39 000 | 8 940,5 за I квартал (18 000 — 9 059,5) | |

| май | 150 000 | ||||

| июнь | 100 000 | 9 059,5 | |||

| июль | 90 000 | 990 000 | 59 400 | 11 940,5 за II квартал (39 000 — 9 059,5 — 9059,50 — 8 940,5) | |

| август | 100 000 | 9 059,5 | |||

| сентябрь | 150 000 | ||||

| октябрь | 160 000 | 1 510 000 | 90 600 | 11 340,5 за III квартал (59 400 — 39 000 — 9 059,5) | |

| ноябрь | 160 000 | ||||

| декабрь | 200 000 | 9 059,5 | |||

| Окончательный платеж по УСН за год | 22 140,5 (90 600 — 59 400 — 9 059,5) | ||||

Разберем, как вычисляется размер платежей за первый квартал. Размер авансового платежа зависит от величины дохода. В нашем примере первый квартал для предпринимателя завершился с доходом в 300 000 рублей. 6% от этой суммы — 18 000. Такую сумму необходимо уплатить в качестве авансового платежа за первый квартал.

Но ее можно уменьшить, если оплатить страховые взносы в один из трех месяцев первого квартала. Мы рекомендуем делать это именно в третий месяц квартала, чтобы платеж не создавал серьезную финансовую нагрузку. Если уплачивать их ежеквартально, то сумма страховых взносов составит 9 059,5 рублей.

Вычитаем из суммы авансового платежа сумму уплаченных взносов и получаем авансовый платеж в размере 8 940,5 рублей, который необходимо уплатить до 25 апреля. Аналогично рассчитываются авансовые платежи за полугодие и 9 месяцев. По итогам уплаты всех авансовых платежей и страховых взносов в отчетном году, размер налога на УСН за 2019 год составляет 22 140,5 рублей. Оплатить эту сумму необходимо до 30 апреля года, следующего за отчетным.

Кроме того, доход ИП превышает 300 000 рублей, а значит, до 1 июля 2020 года ему необходимо дополнительно уплатить 1% от величины дохода, уменьшенной на 300 000 рублей 1 510 000 — 300 000 * 1% = 12 100 рублей.

Расчет для ИП с работниками

А вот данные по ИП Еремин И. И., у которого в штате трое сотрудников. Предположим, Еремин И. И. имеет такие же доходы, что и предприниматель из предыдущего примера. Зарплата его сотрудников в среднем выше 25 000 рублей. В столбце «Страховые платежи за работников» приведены условные цифры для расчета.

Страховые платежи за сотрудников начисляются в соответствии с тарифами, устанавливаемыми Правительством РФ. Существуют тарифы общие и пониженные (для отдельных видов деятельности). В 2019 году ставки по общим тарифам составляли: 22% — на пенсионное, 5,1% — на медицинское и 2,9% — на страхование по временной нетрудоспособности.

Он может выбирать, на какую сумму уменьшать размер авансовых платежей: на всю сумму уплаченных взносов за себя или на 50% за счет страховых взносов, уплачиваемых за сотрудников (при условии, что их размер соответствует размеру половины рассчитанного авансового платежа).

| Месяц | Размер дохода в руб. | Доход поквартально (нарастающим итогом) | Размер налога (нарастающим итогом) | Страховые платежи за работников | Размер авансового платежа по УСН |

| январь | 100 000 | 300 000 | 18 000 | 24 700 | |

| февраль | 90 000 | 25 100 | |||

| март | 110 000 | 25 200 | |||

| апрель | 100 000 | 650 000 | 39 000 | 25 100 | 9 000 за I квартал (18 000 — 9 000 |

| май | 150 000 | 26 500 | |||

| июнь | 100 000 | 25 200 | |||

| июль | 90 000 | 990 000 | 59 400 | 25 100 | 10 500 за II квартал (39 000 — 19 500 — 9 000) |

| август | 100 000 | 22 400 | |||

| сентябрь | 150 000 | 25 200 | |||

| октябрь | 160 000 | 1 510 000 | 90 600 | 26 800 | 10 200 за III квартал (59 400 — 29 700 — 9 000 -10 500 ) |

| ноябрь | 160 000 | 25 100 | |||

| декабрь | 200 000 | 27 200 | |||

| Окончательный платеж по УСН за год | 15 600 (90 600 — 45 300 — 9 000 — 10 500 — 10 200) | ||||

Стоит отметить, что предприниматель с сотрудниками также обязан уплатить страховые взносы за себя.

Из расчетов налога по УСН видно, что ИП с сотрудниками выгоднее уменьшать авансовые платежи наполовину за счет обязательных взносов за сотрудников. Этот способ позволяет ему сократить налог по УСН на 45 300 рублей. В то время как уменьшение налога на страховые взносы за себя позволило бы сократить его только на 36 238 рублей.

Уплата авансовых платежей при УСН: КБК для платёжных документов

Важно знать не только как рассчитать авансовый платеж по УСН, но и куда платить авансовый платеж по УСН. Заполняя платежное поручение важно уделять внимание не только назначению платежа, получателю и расчетному счету.

Ищете банк для бизнеса с бесплатным снятием наличных?

Выберите самый выгодный банк для бизнеса в сравнительном обзоре от экспертов Dokia.

Обратите внимание

Все оплаты идут на счет ФНС, отличаются только назначения платежа, зашифрованные в коде бюджетной классификации – КБК.

Если перед тем, как оплатить авансовый платеж по УСН, не проверить правильность заполнения этих цифр, то платеж попадет не туда. Его учтут, но, например, как переплату по пенсионным взносам, если КБК будет соответствовать им. Далее последует долгое разбирательство с налоговой, вместо которого часто проще еще раз заплатить авансы, а переплату перезачесть позднее. Можно попросить один раз проверить готовые платежки налогового консультанта, а потом ежеквартально менять суммы и отчетные периоды, не трогая другие параметры.

Проверьте КБК в платежном документе, перед тем, как оплатить авансовый платеж по УСН:

| «Доходы» | 182 105 010 110 110 001 10 |

| «Доходы – расходы» | 182 105 010 210 110 001 10 |

Ответственность за неуплату авансовых платежей по УСН

Если сроки уплаты авансовых платежей по УСН прошли, а деньги не поступили, от налоговой инспекции никаких писем или требований не будет до тех пор, пока не сдана декларация:

- Для юрлиц – до 31 марта;

- Для ИП – до 30 апреля.

Только когда налоговая инспекция выявит недоимки, она начнет действовать.

Обратите внимание

Неуплата авансовых платежей по УСН не относится к налоговым правонарушениям, так как по факту налог должен быть уплачен позже, штраф за нее не выписывают. Однако на просроченные платежи начисляют пени.

Пени рассчитывают, исходя из неуплаченной суммы за все просроченные дни по изменяющейся процентной ставке:

- Для ИП и юрлиц при сроке неуплаты до 30 дней – 1/300 ставки рефинансирования ЦБ РФ;

- Для юрлиц с 31-го дня – 1/150 ставки.

Сроки уплаты авансовых платежей по УСН – не единственный важный аспект. Если расчет авансовых платежей по УСН выполнен неверно, налоговая это увидит при проверке декларации и пени также начислят, но на недоимку.

Как рассчитать авансовый платеж при УСН «Доходы»

Платеж рассчитывают по формуле:

Выручка за период х 6% — (страховые платежи, уплаченные в этом периоде) — (авансы за предыдущие периоды этого года).

Допустим, предпринимателю нужно рассчитать аванс за 3 месяца.

- Шаг 1. Из КУДиР берем сумму выручки за первый квартал и умножаем на 6% (или льготную ставку, действующую в регионе).

- Шаг 2. Если с 1 января по 31 марта ИП платил страховые взносы за себя или работников, их нужно вычесть из полученной суммы. При наличии наемных работников платеж можно уменьшить не больше, чем наполовину. Если наемных работников нет, то такого ограничения тоже нет, и предприниматель может уменьшить рассчитанный аванс вплоть до нуля. ООО всегда уменьшают платеж по УСН не больше, чем на 50%.

Если бизнесмен платит еще и торговый сбор, то его в таком же порядке, как страховые платежи, можно вычесть из налога. Причем 50-процентного ограничения для работодателей в этом случае не будет.

Получившаяся разница между 6% от дохода и страховыми взносами – это и есть платеж по УСН за первый квартал.

Пример расчета авансового платежа ИП с одним работником за 1 квартал:

Выручка с января по март – 670 тыс.руб.

Страховые платежи ИП за себя, уплаченные в первом квартале – 15 тыс.руб.

Страховые платежи за сотрудника – 25 тыс.руб.

Итого страховых взносов, которые можно вычесть из рассчитанного авансового платежа – 40 тыс.руб.

670 х 6% = 40,2 тыс.руб. Это авансовый платеж до вычета страховых взносов.

ИП с работниками могут уменьшить платеж на страховые платежи не больше, чем наполовину, поэтому из полученной суммы вычитаем не все 40 тысяч страховых взносов, а только 20,1 тыс. руб. (50% от 40,2 тыс.)

Итого у ИП к уплате в бюджет за первый квартал 20,1 тыс.руб.

Когда придет время платить за полугодие, порядок действий будет такой:

- Шаг 1. Сумма выручки за полгода умножаем на 6%.

- Шаг 2. Из получившейся суммы вычитаем страховые платежи, которые перечисляли в промежутке с 1 января по 30 июня. Не забывая о 50-процентном ограничении для тех, у кого есть наемные работники.

- Шаг 3. Из оставшейся суммы вычитаем сумму авансового платежа, которую уже уплатили по итогам первого квартала. Остаток – это авансовый платеж УСН 6% первое полугодие.

Аналогично высчитывают авансовый платеж за 9 месяцев.

По итогам года нужно будет рассчитать УСН за весь год и за минусом уже перечисленных авансов уплатить его в бюджет.

Если по итогам какого-либо из кварталов или за год сумма окажется нулевой, то платить ничего не нужно. Если отрицательной – образуется переплата, которая будет висеть на лицевом счете налогоплательщика. Ее можно будет зачесть в счет следующих платежей или вернуть по итогам года.

Расчет авансовых платежей по УСН «Доходы минус расходы»

Авансовые платежи считают по формуле:

(Доходы за период – расходы за период) х 15% — (авансы за предыдущие периоды этого года)

При УСН «Доходы минус расходы» страховые взносы и торговый сбор из рассчитанного платежа не вычитают. Эти платежи отражают в расходах, на которые уменьшают налогооблагаемую выручку. Ограничений для работодателей в этом случае нет.

Пример расчета УСН за второй квартал:

Доходы ООО с января по июнь – 2,5 млн.руб. Расходы за этот же период (включая все страховые взносы) – 1,9 млн.руб. По итогам первого квартала уже заплатили аванс в сумме 30 тыс.руб.

(2 500 – 1 900) х 15% — 30 = 90 тыс.руб. – к уплате по итогам первого полугодия.

Для упрощенцев с объектом «Доходы минус расходы» действует понятие минимального налога. Это 1% от всей годовой выручки без вычета расходов.

По итогам года на УСН 15% нужно подсчитать 2 суммы:

- Годовой налог по обычной формуле: (Доходы за год – расходы за год) х 15%.

- Минимальный налог по формуле: Доходы за год х 1%.

Ту сумму, которая окажется больше, нужно будет перечислить в бюджет за минусом уже выплаченных авансов.

При расчете авансовых платежей за 3, 6 и 9 месяцев минимальный налог не считают.

Краткая памятка по расчету авансов на УСН «доходы»

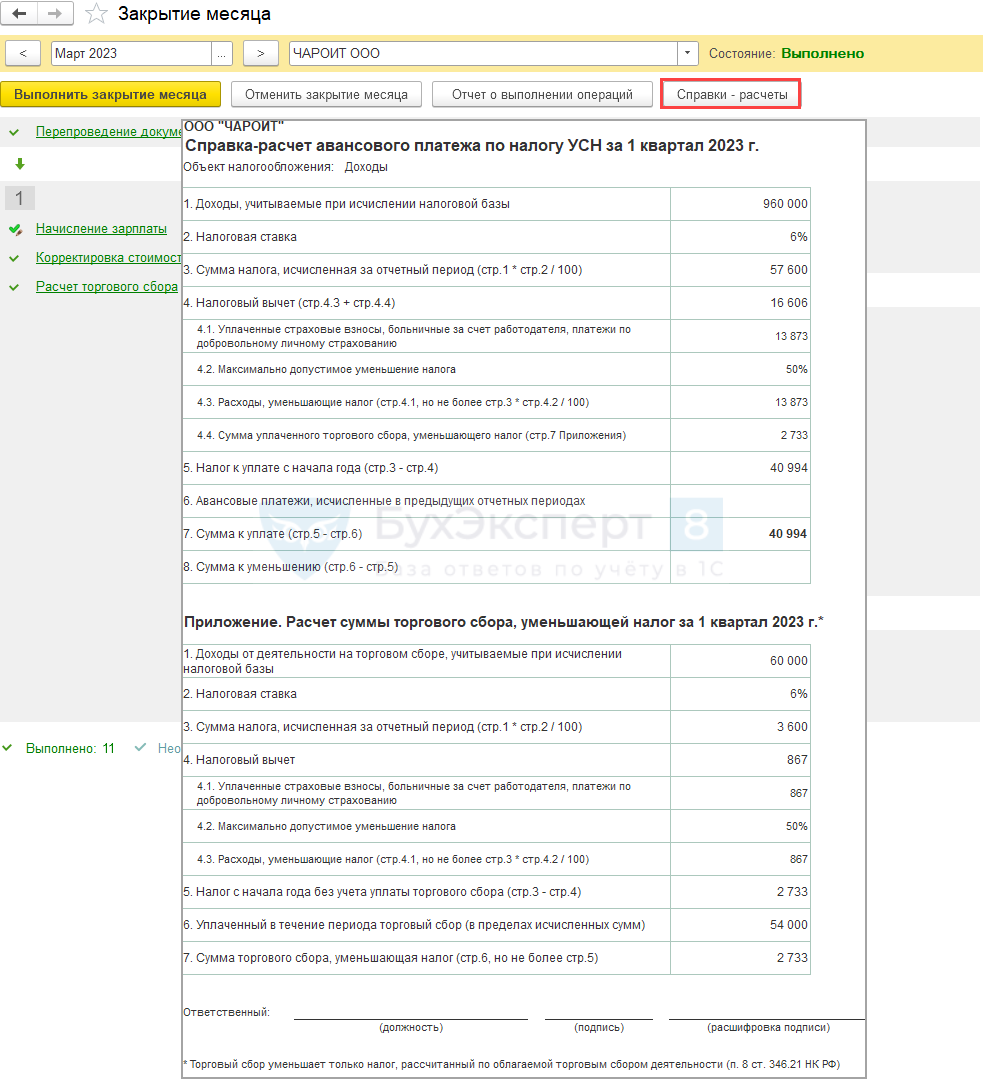

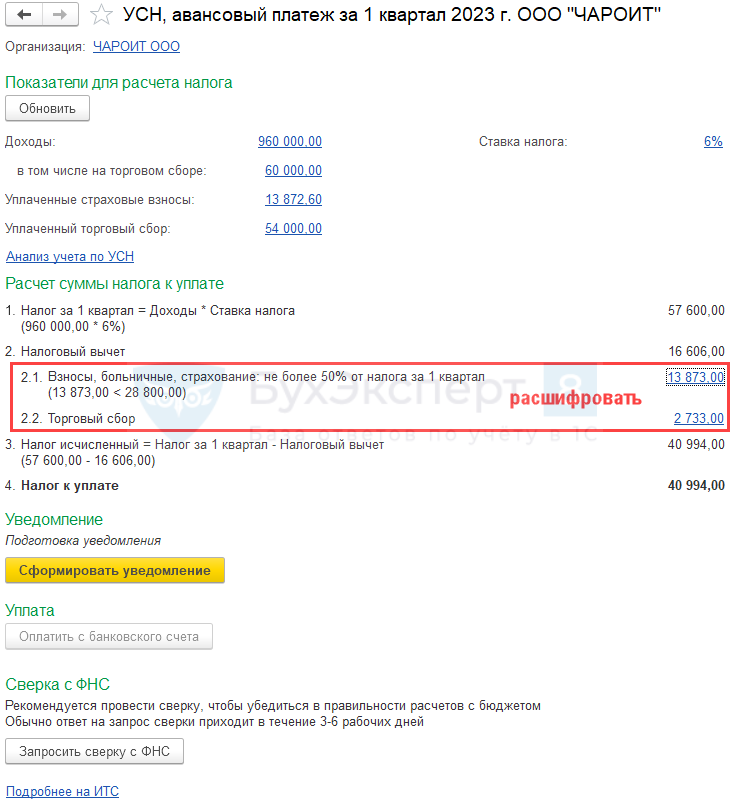

После операции Закрытие месяца за март выполните действия.

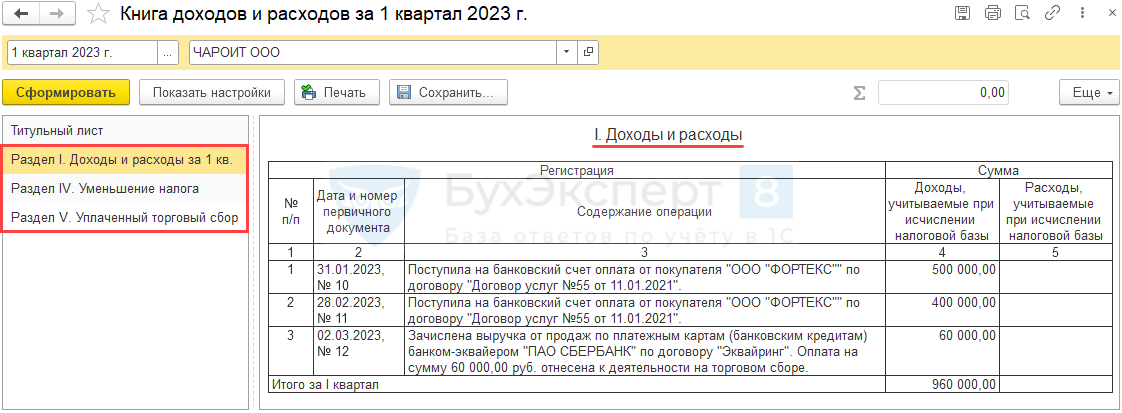

Шаг 1. Проверка КУДиР

Проверьте операции, отраженные в КУДиР , в разделе Отчеты — Книга доходов и расходов УСН , по всем разделам, где есть данные.

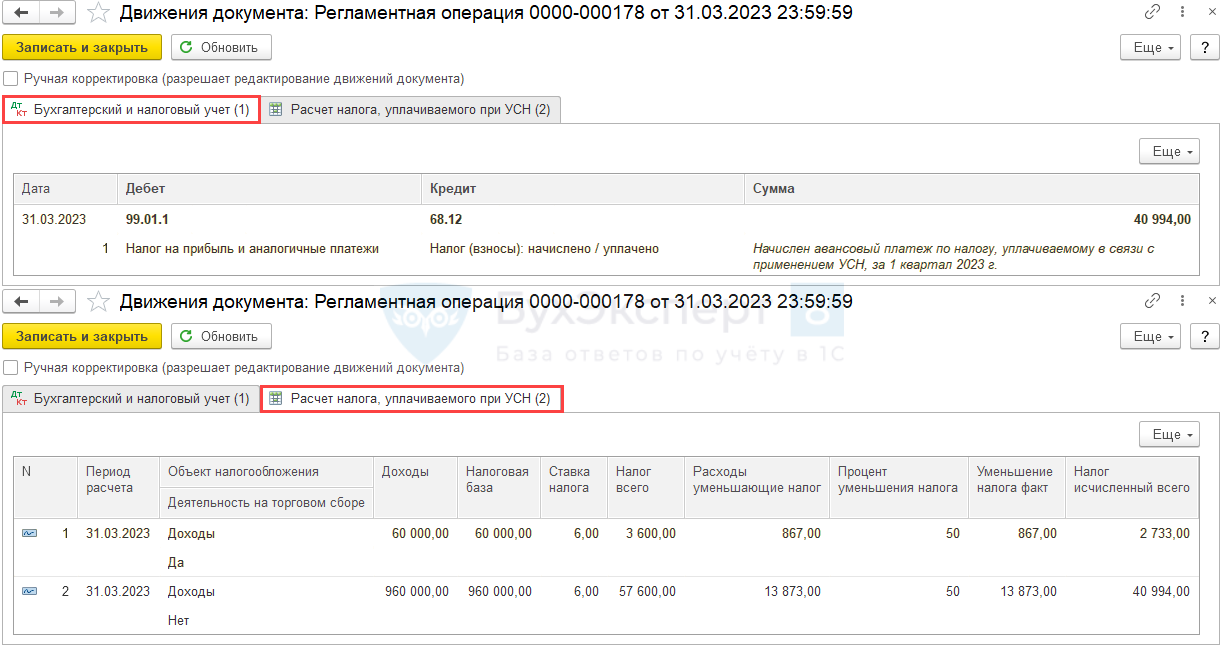

Шаг 2. Проверка начисления авансов

В разделе Операции — Закрытие месяца — Расчет налога при УСН — за март 2023:

- проверьте начисления авансовых платежей по УСН:

- проводка Дт 99.01.1 Кт 68.12;

Проверьте суммы расходов, уменьшающих аванс по УСН, в Справке-расчете расходов, уменьшающих налог УСН в 1 квартале 2023.

Налог (авансовый платеж) на УСН «доходы» уменьшается не более, чем на 50% на (п. 3.1 ст. 346.21 НК РФ):

- страховые взносы ОПС, ОСС ВНиМ + НСиПЗ, ОМС, уплаченные (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде;

- пособия по временной нетрудоспособности (кроме НСиПЗ) за первые 3 дня (за счет работодателя);

- платежи по договорам добровольного личного страхования в пользу работников на случай временной нетрудоспособности за первые 3 дня.

Налог (авансовый платеж) на УСН «доходы», если уплачивается торговый сбор, исчисляется аналогично, но производится раздельный расчет для доходов, облагаемых и не облагаемых торговым сбором.

Затем полученные значения суммируются.

Проконтролировать расчет можно в разделе Отчеты – Отчетность по УСН — перейти по интерактивным ссылкам и проверить данные.

А также по регистрам накопления:

- Книга учета доходов и расходов (раздел I) ,

- Книга учета доходов и расходов (раздел IV) ,

- Книга учета доходов и расходов (раздел V) .

По ним можно сформировать Универсальный отчет в разделе Отчеты .

Шаг 3. Расчет и уплата авансов

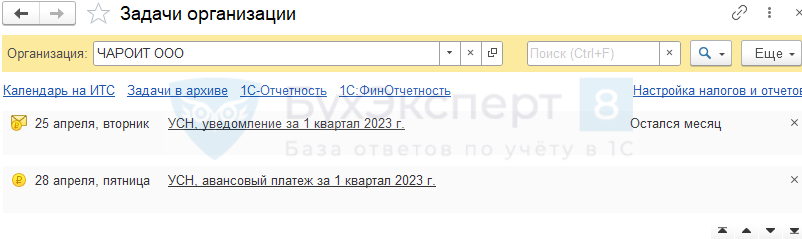

Рассчитать и уплатить авансы, а также отправить уведомление по УСН можно разными способами из:

- раздела Отчеты — Отчетность по УСН — это наш помощник по УСН;

По интерактивным ссылкам можно перейти и проверить данные:

- раздела Главное – Задачи организации .

- составление отчетности;

- уплату начисленных налогов и взносов.

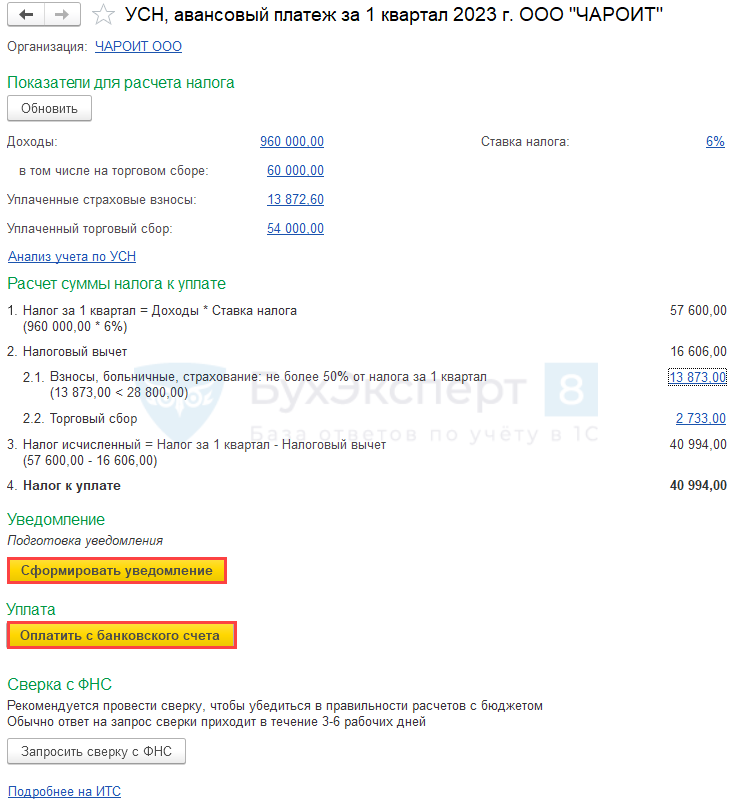

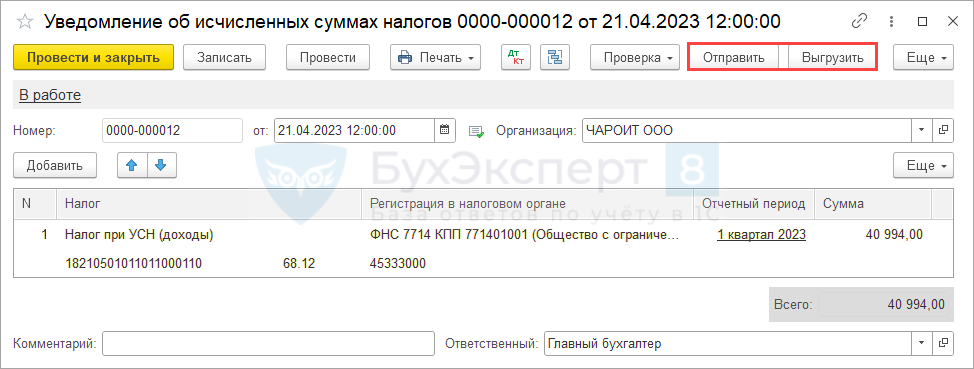

По ссылке открывается Помощник уплаты налога .

По кнопке Сформировать уведомление формируется документ Уведомление об исчисленных суммах налогов .

Уведомление отправьте из программы или выгрузите для отправки через стороннего оператора.

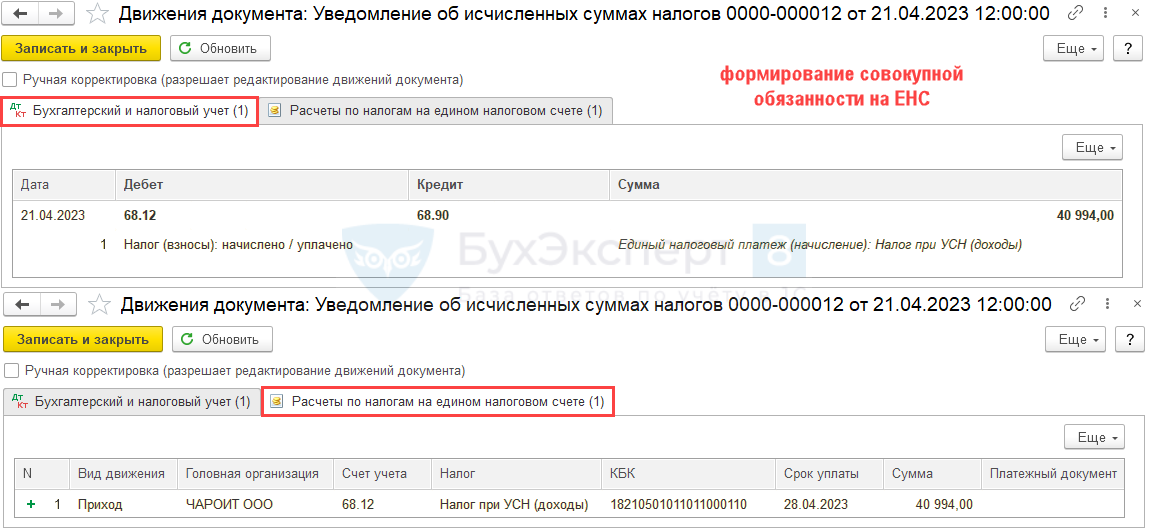

Проводки

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход ( Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате упрощенного налога на ЕНС (п. 5 ст. 11.3 НК РФ).

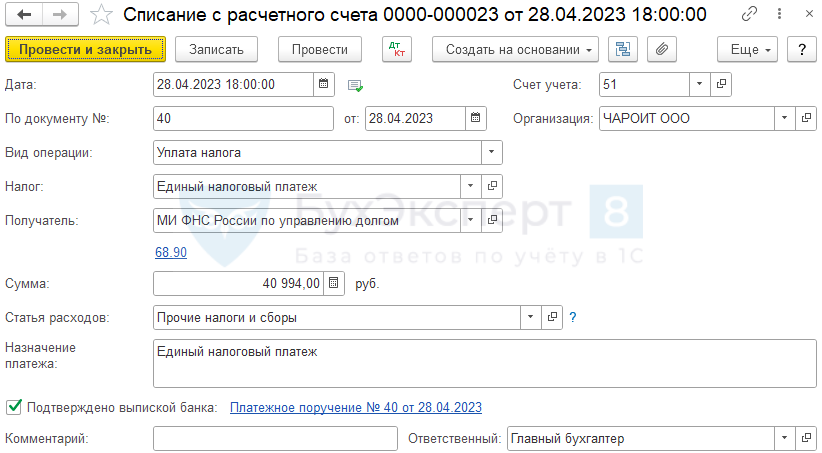

Сформируйте автоматически платежное поручение на уплату налога в составе ЕНП по кнопке Оплатить с банковского счета . После проведения платежа в бюджет, на основании платежного поручения сформируйте Списание с расчетного счета .

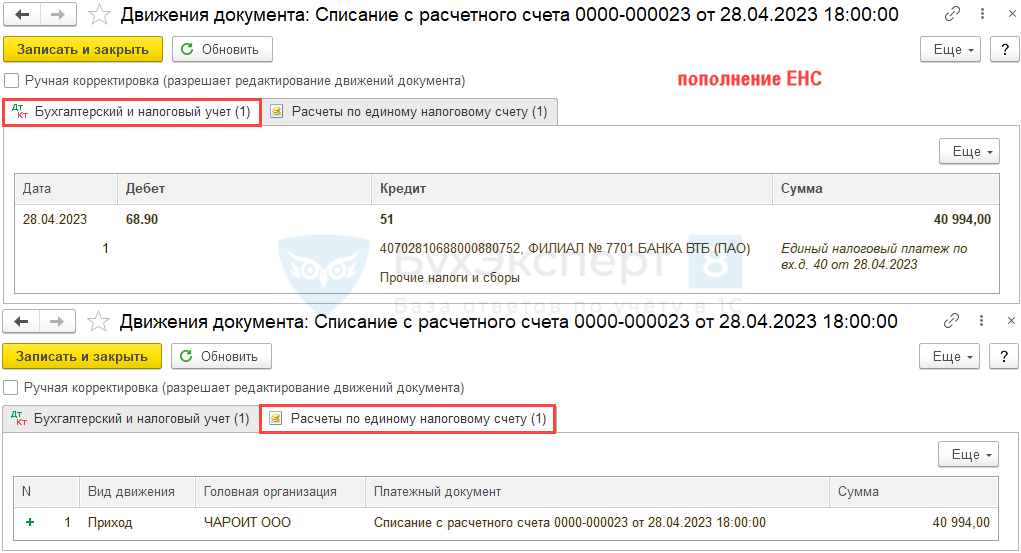

Проводки

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход ( Расход будет сформирован при зачете ЕНП).

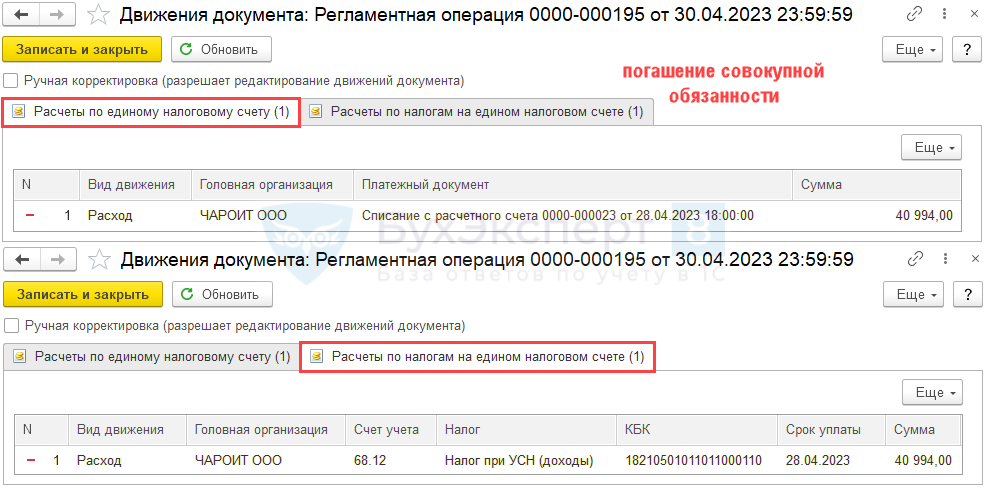

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа (за 1 кв. 2023 – 28 апреля 2023).

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам, на которые распределена оплата.

Движения с видом Приход и проводки по переносу задолженности были сделаны в документе Уведомление о начисленных суммах налога .

См. также:

- Средняя численность для определения ставки налога УСН при внешнем расчете зарплаты

- Календарьбухгалтера в 1С: списокзадач

- Сроки уплаты налога при УСН

- Справочник Платежных поручений 2021

- РегистрПрочиерасчеты

- Регистр Расходы приУСН

- Система налоговых регистровУСН

- Статусы оплаты расходовУСН

- УОпо проверке стоимости реализованных товаров вКУДиР

- УОпо проверке расходов на оплату труда вКУДиР

- Как проверить расходы по зарплате при УСН?

- Расчет налога при УСН за 1 квартал 2023 в 1С

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Уведомление о переходе на упрощенную систему налогообложения в 2022 в 1С — образецРассмотрим как сделать Уведомление о переходе на упрощенную систему налогообложения в.

- Уведомление об изменении объекта налогообложения УСН в 2022 в 1С — образецРассмотрим как сделать Уведомление об изменении объекта налогообложения УСН в.

- Уведомление о переходе на УСН с 2023 года в 1С — образецРассмотрим, как сделать Уведомление переходе на УСН с 2023 в.

- Уведомление об изменении объекта налогообложения УСН в 2023 в 1С — образецРассмотрим, как сделать Уведомление об изменении объекта налогообложения УСН в.

Оцените публикацию

(3 оценок, среднее: 5,00 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Все комментарии (2)

riden10 Подписчик БухЭксперт8 :

Мария , добрый день!

А ещё я хотела сказать вам огромное СПАСИБО за очень нужную и подробную статью! (не знаю как поставить сердечки и цветочки , но от всего сердца примите букетик весенних цветов)

Демашева Мария Сотрудник БухЭксперт8 :

Огромное спасибо за доверие и за высокую оценку нашего труда.

Очень-очень приятно и взаимно — всего самого наилучшего. ❤️?❤️?❤️